| 首頁 | | | 資訊中心 | | | 貿金人物 | | | 政策法規 | | | 考試培訓 | | | 供求信息 | | | 會議展覽 | | | 汽車金融 | | | O2O實踐 | | | CFO商學院 | | | 紡織服裝 | | | 輕工工藝 | | | 五礦化工 | ||

貿易 |

| | 貿易稅政 | | | 供 應 鏈 | | | 通關質檢 | | | 物流金融 | | | 標準認證 | | | 貿易風險 | | | 貿金百科 | | | 貿易知識 | | | 中小企業 | | | 食品土畜 | | | 機械電子 | | | 醫藥保健 | ||

金融 |

| | 銀行產品 | | | 貿易融資 | | | 財資管理 | | | 國際結算 | | | 外匯金融 | | | 信用保險 | | | 期貨金融 | | | 信托投資 | | | 股票理財 | | | 承包勞務 | | | 外商投資 | | | 綜合行業 | ||

推薦 |

| | 財資管理 | | | 交易銀行 | | | 汽車金融 | | | 貿易投資 | | | 消費金融 | | | 自貿區通訊社 | | | 電子雜志 | | | 電子周刊 | ||||||||||

資本驅動形的項目往往會導致趕鴨子上架、竭澤而漁的窘境,最終加速資產紅利去褪;也許19年消費金融是個好行業,但資金來勢洶洶,時間放長看,行業紅利很難逃過快起快落的規律。

文章論點主要來自宏觀數據、市場調研以及項目實操經驗,文中對底層資產的分類參考圖1:

一、2019年預測:監管加碼,流量聚集頭部企業,資金指數增長,資產荒來臨

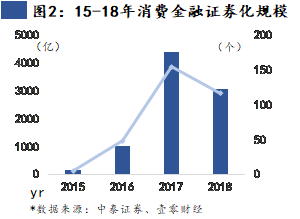

2018年可謂是消費金融行業的一個拐點,“141號文”、“29號文”等管理辦法的落地,以及眾多P2P出險事件,消費金融規范化成為了一個趨勢;2018年全年消費金融ABS過審規模、數目均有所下降(圖2),再結合近期呼之欲出的“銀行網貸管理辦法”更是印證了這一點——監管持續規范消費金融,有意穩整體規模、引導資金流向、降居民杠桿。

由于前期野蠻生長以及暴雷后的大眾信任缺失,監管趨嚴加速了眾多中小P2P消金平臺的滅亡:參考2018年P2P行業1-9月電子合同成交量(圖3),前三季度剛到17年全年成交50%,且伴隨著新聞媒體鋪天蓋地的報道,P2P口碑直線下滑。同時艾媒咨詢數據17年P2P超消費金融總規模40%,在消費金融整體需求量穩步增長的大背景下(圖4),我們預期P2P將釋放大規模客戶到其他平臺。

因科技巨頭以及行業細分巨頭沉淀用戶多、流量入口大、資金成本低等因素,我們預測釋放的大多流量將向以BATJ為代表的科技巨頭,以及行業產品細分巨頭聚集。這將導致小平臺獲得的流量更多是被頭部企業“淘汰”的二手流量,必須提高風險定價,面臨“高風險高收益資產”。

再看資金面,隨著年初“減稅降費”大基調的確定以及近期央行降準1%釋放M2增量超7000億元,**周SHIBOR年初即到達18年最低值, 2019年資金面可能逐漸寬裕(圖6)。

對于眾多中小金融機構而言,由于投資標的(主要系地產)的限制,風險容忍度有限,在既定的投資回報率下,消費金融有望在投資品種中扮演重要角色。但市場資金面相對寬裕的預期,也迫使該類機構不僅要提前布局消費金融頭部企業,把握流量入口,而且資金供過于求可能面臨“降成本、資產荒”的窘境。

綜上,我們認為在監管趨嚴、流量聚集頭部企業、資金面相對寬松的大背景下:與線性增長的底層資產(優質借款人)相比,指數增長的資金量將可能壓低同類優質資產價格,帶來新一輪的降價潮。基于以上分析, 誰能把握優質的頭部企業、第一流量入口,誰就能有更大的發展空間。

二、2019年資產:規模增加,多頭趨勢顯著,強場景走弱

2018年我國居民杠桿比約為110.9% ,但該口徑下杠桿比與國外相差無幾。結合之前分析,我們認為對于頭部企業優類、次優類客戶,由于資金量增加,當前存量消金客戶授信余額有望進一步增加,利率可能進一步降低。同時,隨著新生力量(畢業大學生等為主)消費觀念的改變,以及當下不容樂觀的宏觀環境(圖7,PMI下行),消費資金缺口有望進一步上升。

然而,在總規模增加的大背景下,“多頭借貸”不得不再次作為消費金融的重點問題擺在桌面上來。“多頭”與“黑產”一直以來都是消費金融核心風險,其中“多頭借貸”更是潘多拉魔盒——如同龐氏騙局一樣,在給風控準入高的平臺輸血,保證這類平臺的違約率在一定水平,同時將風險向更小、利率更高的平臺傳遞(圖8)。

參考一本財經統計數據,我國多頭借貸(3家以上借貸)人數達247萬人,保守估計以四次多頭,筆均1萬元計算,規模預計達988億水平,且這一指標還在持續增長,如果2019年經濟就業形勢無法好轉,多頭借貸有可能繼續泛濫。

再看消費金融介入的形式,傳統上看,強場景的消費金融面上往往比弱場景的消費金融更容易控制風險,因為能控制資金用途。但就與業內多家機構負責人探討的結果看來,實際情況可能有所出入,拋開B端風險不談(B端不承擔風險而存在欺詐動力),由于受到資金追捧,場景類消費金融往往利差很薄,部分強場景產品存在風險收益難以覆蓋壞賬(M3+余額資產統計口徑)的窘境。

三、信托消金:3.0時代來臨,人才結構更新,后期管理能力升級,自主風控+服務型信托轉型

隨著“銀行網貸管理辦法”中“資金不得出省”的消息,信托有望再度迎來一波發展。信托在消費金融領域中從以“不動產、汽車抵押”為保障的“1.0時代”,到通過持牌消金發放消費貸款的“2.0時代”,再到目前通過科技企業引流風控,直接向自然人發放消費貸的“2.5時代”,并正向第三個階段邁進(圖9)。

V3.0時代,我們預計信托將會更多的以“服務型信托”的角色出現。因為信托能接納的大部分客群還是以優類、次優類、風險溢價類(圖1)為主,優質資產流量相對就集中在那么幾個巨頭手中,且交易結構基本成型,更多產品可能為“類標準化產品”(如圖10)。

當然,市面上也有這么一種聲音,就是“自主風控能力、風險容忍度”將會成為信托的核心競爭力。然而當前除了外貿、云信等幾家少數有長期數據積累的信托公司外,大部分信托不具備充足的數據積累來支撐風控模型——即使外部采購,也時常面臨“采購來了不敢使用”的問題。因此,我們認為就2019年來看,信托合作的大部分客戶還是以頭部企業為主,此時更多的投資者需要的也許并不是信托“發現資產”、“設計結構”的能力,而是“自主風控”、“管理資產、提供服務”的能力——因為畢竟對頭部企業而言產品相對標準,資金方也能直接和其聯系,自主充分盡調。

對服務型信托而言,簡單來說,發展為“服務型信托”需要做到人才結構更新(IT+)、后期管理能力升級(資產實時監控、披露)、自主風控能力增強(從內部+外部風控系統到自主風控為主)幾點。只有在這幾點的基礎上,信托公司才能在“打破剛兌”的目標下更向前一步(圖11)。

四、總結:喜憂參半——資本驅動加快行業紅利衰退

2019年消金行業的蓬勃發展是基本可以預期的,但這一輪發展看上去更多的是資金驅動型的發展——這無疑會給消金行業未來的發展蒙上一層陰影。

畢竟相對于類線性增長的底層資產而言,資本的增長是指數型的,這將導致優質資產資金需求遠遠超過資金供給,大量的資金“競標”有限資產。結果在拉低資產價格的同時,也在不停地“催生”資產服務機構形成新的資產。

這樣下去將導致資產準入條件放松,風控標準下降,甚至對風險資產的定價也會下降,資金不得不面臨“超越風險承受能力”的資產,行業紅利加快衰退,多頭風險難以遏制。

總而言之,借用某位信托界大佬的原話——“資本驅動形的項目往往會導致趕鴨子上架、竭澤而漁的窘境,最終加速資產紅利去褪;也許19年消費金融是個好行業,但資金來勢洶洶,時間放長看,行業紅利很難逃過快起快落的規律”。

附:消費金融產業鏈