| 首頁(yè) | | | 資訊中心 | | | 貿(mào)金人物 | | | 政策法規(guī) | | | 考試培訓(xùn) | | | 供求信息 | | | 會(huì)議展覽 | | | 汽車金融 | | | O2O實(shí)踐 | | | CFO商學(xué)院 | | | 紡織服裝 | | | 輕工工藝 | | | 五礦化工 | ||

貿(mào)易 |

| | 貿(mào)易稅政 | | | 供 應(yīng) 鏈 | | | 通關(guān)質(zhì)檢 | | | 物流金融 | | | 標(biāo)準(zhǔn)認(rèn)證 | | | 貿(mào)易風(fēng)險(xiǎn) | | | 貿(mào)金百科 | | | 貿(mào)易知識(shí) | | | 中小企業(yè) | | | 食品土畜 | | | 機(jī)械電子 | | | 醫(yī)藥保健 | ||

金融 |

| | 銀行產(chǎn)品 | | | 貿(mào)易融資 | | | 財(cái)資管理 | | | 國(guó)際結(jié)算 | | | 外匯金融 | | | 信用保險(xiǎn) | | | 期貨金融 | | | 信托投資 | | | 股票理財(cái) | | | 承包勞務(wù) | | | 外商投資 | | | 綜合行業(yè) | ||

推薦 |

| | 財(cái)資管理 | | | 交易銀行 | | | 汽車金融 | | | 貿(mào)易投資 | | | 消費(fèi)金融 | | | 自貿(mào)區(qū)通訊社 | | | 電子雜志 | | | 電子周刊 | ||||||||||

來源 經(jīng)濟(jì)研究

2008年國(guó)際金融危機(jī)之后,金融和實(shí)體經(jīng)濟(jì)之間一些深層次的理論問題重新得到檢視。與傳統(tǒng)觀點(diǎn)認(rèn)為發(fā)達(dá)的金融體系可以實(shí)現(xiàn)良好的風(fēng)險(xiǎn)分散和促進(jìn)經(jīng)濟(jì)增長(zhǎng)有所不同,危機(jī)后的理論研究重點(diǎn)指向了二者之間可能的非線性關(guān)系以及更為復(fù)雜的內(nèi)生性關(guān)聯(lián)機(jī)制。IMI特約研究員、中國(guó)人民大學(xué)財(cái)政金融學(xué)院教授馬勇的這篇文章發(fā)表于《經(jīng)濟(jì)研究》,第一部分總結(jié)和分析了已有文獻(xiàn);第二部分介紹研究樣本、模型設(shè)定和估計(jì)方法;第三部分對(duì)金融杠桿及其波動(dòng)對(duì)經(jīng)濟(jì)增長(zhǎng)的影響進(jìn)行實(shí)證分析和檢驗(yàn);第四部分基于國(guó)際經(jīng)驗(yàn)對(duì)中國(guó)的相關(guān)問題進(jìn)行嘗試性的應(yīng)用和拓展分析;文章最后進(jìn)行總結(jié)并給出簡(jiǎn)要的政策建議。

以下為文章全文:

一、引言與文獻(xiàn)

2008年國(guó)際金融危機(jī)之后,金融和實(shí)體經(jīng)濟(jì)之間一些深層次的理論問題重新得到檢視。與傳統(tǒng)觀點(diǎn)認(rèn)為發(fā)達(dá)的金融體系可以實(shí)現(xiàn)良好的風(fēng)險(xiǎn)分散和促進(jìn)經(jīng)濟(jì)增長(zhǎng)有所不同,危機(jī)后的理論研究重點(diǎn)指向了二者之間可能的非線性關(guān)系以及更為復(fù)雜的內(nèi)生性關(guān)聯(lián)機(jī)制。特別是,由于危機(jī)之前過高的金融杠桿和危機(jī)之后急速的“去杠桿化”過程往往容易引發(fā)周期性的“繁榮—崩潰”現(xiàn)象,使得金融杠桿和經(jīng)濟(jì)增長(zhǎng)之間的關(guān)系成為危機(jī)之后宏觀經(jīng)濟(jì)學(xué)研究的一個(gè)重要內(nèi)容。

從微觀角度來看,金融杠桿主要從家庭、企業(yè)、金融機(jī)構(gòu)或者政府部門的負(fù)債程度進(jìn)行度量,通常使用的指標(biāo)是各種債務(wù)比率。在統(tǒng)計(jì)指標(biāo)方面,資產(chǎn)與負(fù)債之比、資產(chǎn)與權(quán)益之比和負(fù)債與權(quán)益之比,以及上述各指標(biāo)的倒數(shù),都常被用來衡量杠桿率水平。在宏觀上,盡管宏觀經(jīng)濟(jì)的杠桿率水平可以直觀地用總負(fù)債規(guī)模與國(guó)民收入的比例來衡量,相應(yīng)的杠桿化過程和“去杠桿化”過程分別對(duì)應(yīng)債務(wù)規(guī)模擴(kuò)大和縮小的過程,但由于實(shí)際上很難同時(shí)獲得各個(gè)部門(家庭部門、企業(yè)部門、金融部門、政府部門等)的完整資產(chǎn)負(fù)債表,因而相關(guān)研究一直比較零散,且要么局限于單個(gè)國(guó)家的研究,要么采用局部指標(biāo)或其它近似指標(biāo)作為替代。比如,Adrian&Shin(2009,2010)將視角集中在美國(guó),從投資者最大化貨幣財(cái)富效用的角度論述了金融杠桿與總體流動(dòng)性之間的關(guān)系,并認(rèn)為杠桿的順周期性是導(dǎo)致金融體系不穩(wěn)定的重要原因。Reinhart&Rogoff(2010)的研究主要使用了公共部門債務(wù)指標(biāo),他們對(duì)44個(gè)國(guó)家(地區(qū))的實(shí)證分析表明:當(dāng)公共部門債務(wù)占GDP的比例低于90%時(shí),政府債務(wù)和GDP增長(zhǎng)率之間表現(xiàn)出弱相關(guān)關(guān)系;而當(dāng)公共部門債務(wù)占GDP的比率高于90%時(shí),債務(wù)每增長(zhǎng)1個(gè)百分點(diǎn),GDP增長(zhǎng)率將下降約1個(gè)百分點(diǎn)。此外,Reinhart&Rogoff(2010)還發(fā)現(xiàn),如果外債閾值低于整體公共債務(wù)水平的閾值,且外債規(guī)模占GDP比例超過60%,經(jīng)濟(jì)增長(zhǎng)通常會(huì)出現(xiàn)明顯惡化;而當(dāng)這一比率超過90%時(shí),經(jīng)濟(jì)大多出現(xiàn)衰退。

盡管從理論上看,可以通過對(duì)微觀數(shù)據(jù)進(jìn)行加總進(jìn)而獲得宏觀的金融杠桿指標(biāo),但由于各個(gè)國(guó)家微觀層面的數(shù)據(jù)通常很難獲得且統(tǒng)計(jì)口徑差異極大,因此,在大部分基于跨國(guó)數(shù)據(jù)的實(shí)證研究中,一般主要使用“私人部門信貸/GDP”作為宏觀金融杠桿的代理變量。從理論上看,由于私人部門信貸直接反映了整個(gè)經(jīng)濟(jì)體中企業(yè)、家庭等私人部門的總體借貸(負(fù)債)情況,而GDP則反映了一個(gè)國(guó)家或經(jīng)濟(jì)體的總體收入水平,因此,“私人部門信貸/GDP”可以有效反映整個(gè)經(jīng)濟(jì)在宏觀上的金融杠桿水平。在此方面的早期研究中,Rioja&Valev(2004)以及Shen&Lee(2006)等發(fā)現(xiàn),盡管金融發(fā)展在總體上有助于促進(jìn)GDP增長(zhǎng),但過高的金融杠桿仍然可能對(duì)經(jīng)濟(jì)增長(zhǎng)產(chǎn)生負(fù)面影響。還有一些研究強(qiáng)調(diào),高度杠桿化的金融體系可能直接或間接地導(dǎo)致資源的錯(cuò)誤配置,導(dǎo)致低儲(chǔ)蓄和過度投機(jī),從而引發(fā)金融和實(shí)體經(jīng)濟(jì)的不穩(wěn)定。比如,Wagner(2010)等的研究就表明,金融發(fā)展水平的提高可能使金融機(jī)構(gòu)過度借款,而過高的杠桿率水平將導(dǎo)致經(jīng)濟(jì)環(huán)境更加復(fù)雜,從而增大宏觀經(jīng)濟(jì)和金融風(fēng)險(xiǎn)。在Mendoza(2010)的研究中,杠桿水平會(huì)在經(jīng)濟(jì)擴(kuò)張時(shí)期出現(xiàn)上升,而當(dāng)杠桿比率足夠高時(shí)會(huì)觸發(fā)約束效應(yīng),并通過費(fèi)雪通縮機(jī)制降低信貸、資產(chǎn)價(jià)格以及抵押資產(chǎn)的數(shù)量,從而導(dǎo)致產(chǎn)出水平的下降。Cecchetti&Kharroubi(2012)基于50個(gè)國(guó)家1980—2009年的面板數(shù)據(jù)分析表明,在金融杠桿(私人信貸/GDP)到達(dá)某個(gè)臨界點(diǎn)水平之前,金融杠桿的上升對(duì)經(jīng)濟(jì)增長(zhǎng)有拉動(dòng)作用;而當(dāng)金融杠桿水平超過該臨界點(diǎn)之后,金融杠桿的繼續(xù)上升則會(huì)對(duì)經(jīng)濟(jì)增長(zhǎng)產(chǎn)生拖累作用。此外,還有一些研究發(fā)現(xiàn),不僅金融杠桿和經(jīng)濟(jì)增長(zhǎng)之間存在非線性關(guān)系,金融杠桿和經(jīng)濟(jì)波動(dòng)之間也存在類似的非線性關(guān)系。比如,Era&Narapong(2013)的研究就表明,在很高的金融杠桿水平上(私人信貸占GDP的比例超過100%),金融杠桿的上升將顯著增大宏觀經(jīng)濟(jì)的波動(dòng)性。此方面的類似研究還包括Manganelli&Popov(2012)、Bencivelli&Zaghini(2012)等。在較近的一項(xiàng)研究中,Korinek&Simsek(2016)基于新凱恩斯模型研究了由杠桿推動(dòng)的流動(dòng)性陷阱及其宏觀政策應(yīng)對(duì)效果,其研究結(jié)果表明,宏觀審慎政策在應(yīng)對(duì)過度杠桿問題時(shí)的效果要優(yōu)于緊縮性的貨幣政策。

總體而言,盡管危機(jī)后經(jīng)濟(jì)學(xué)家對(duì)金融杠桿和經(jīng)濟(jì)增長(zhǎng)之間的關(guān)系進(jìn)行了廣泛深入的討論,但仍然存在不少遺留問題。首先,關(guān)于金融杠桿和經(jīng)濟(jì)增長(zhǎng)之間是否存在顯著的相關(guān)關(guān)系,以及存在何種性質(zhì)(線性或非線性)的相關(guān)關(guān)系,目前的研究總體上仍處于開放式的討論過程之中,遠(yuǎn)未達(dá)成共識(shí)(Beck,2012;Bezemeretal,2014)。比如,李揚(yáng)等(2012a,2012b)的研究就認(rèn)為,雖然杠桿比率究竟居于何種水平為佳,迄今并無定論,但隨著杠桿率的不斷上升,風(fēng)險(xiǎn)將會(huì)不斷積累,因此,杠桿率會(huì)有一個(gè)閾值,超過閾值將可能導(dǎo)致經(jīng)濟(jì)和金融危機(jī)。與此同時(shí),雖然近期的一些研究開始探索和討論金融杠桿和經(jīng)濟(jì)增長(zhǎng)之間各種可能的線性和非線性關(guān)系,但相關(guān)爭(zhēng)論仍然一直存在(Becketal,2014)。除金融杠桿和經(jīng)濟(jì)增長(zhǎng)之間關(guān)系的爭(zhēng)論之外,另一個(gè)值得關(guān)注的問題是,迄今絕大部分文獻(xiàn)都只考慮了不同金融杠桿水平變化對(duì)經(jīng)濟(jì)增長(zhǎng)的影響,而忽略了金融杠桿波動(dòng)對(duì)經(jīng)濟(jì)增長(zhǎng)的潛在影響。從理論上看,穩(wěn)定的宏觀經(jīng)濟(jì)運(yùn)行依賴于合理穩(wěn)定的投融資比例,而金融杠桿的過度波動(dòng)無疑會(huì)破壞這種投融資關(guān)系的穩(wěn)定性,從而對(duì)經(jīng)濟(jì)增長(zhǎng)產(chǎn)生負(fù)面影響。因此,研究如何從實(shí)證角度對(duì)金融杠桿波動(dòng)對(duì)經(jīng)濟(jì)增長(zhǎng)的影響進(jìn)行分析和評(píng)估,將有助于我們對(duì)相關(guān)問題理解的進(jìn)一步深入。

鑒于現(xiàn)有文獻(xiàn)的爭(zhēng)論與不足,本文基于68個(gè)國(guó)家1981—2012年的動(dòng)態(tài)面板數(shù)據(jù),采用系統(tǒng)GMM估計(jì)方法對(duì)金融杠桿及其波動(dòng)對(duì)經(jīng)濟(jì)增長(zhǎng)的影響進(jìn)行系統(tǒng)的實(shí)證分析。較之已有文獻(xiàn),本文在理論上的“邊際貢獻(xiàn)”主要表現(xiàn)在以下兩個(gè)方面:一是基于更多的宏觀經(jīng)濟(jì)增長(zhǎng)和金融杠桿指標(biāo),從多個(gè)維度對(duì)金融杠桿和經(jīng)濟(jì)增長(zhǎng)之間的關(guān)系進(jìn)行分析和確認(rèn),有助于與目前國(guó)際上的已有研究形成有效互補(bǔ);二是通過納入新的金融杠桿波動(dòng)變量,對(duì)金融杠桿的穩(wěn)定性是否會(huì)對(duì)經(jīng)濟(jì)增長(zhǎng)產(chǎn)生影響進(jìn)行分析,有助于部分地彌補(bǔ)目前主流文獻(xiàn)在此方面的不足。此外,考慮到近年來關(guān)于中國(guó)經(jīng)濟(jì)潛在的高桿杠問題以及伴隨這一問題的“去杠桿化”爭(zhēng)論,本文的研究結(jié)果對(duì)理解中國(guó)的相關(guān)問題也會(huì)有一定幫助。

本文其余部分的組織結(jié)構(gòu)如下:第二部分介紹研究樣本、模型設(shè)定和估計(jì)方法;第三部分對(duì)金融杠桿及其波動(dòng)對(duì)經(jīng)濟(jì)增長(zhǎng)的影響進(jìn)行實(shí)證分析和檢驗(yàn);第四部分基于國(guó)際經(jīng)驗(yàn)對(duì)中國(guó)的相關(guān)問題進(jìn)行嘗試性的應(yīng)用和拓展分析;文章最后進(jìn)行總結(jié)并給出簡(jiǎn)要的政策建議。

二、樣本、模型設(shè)定與估計(jì)方法

(一)研究樣本與模型設(shè)定

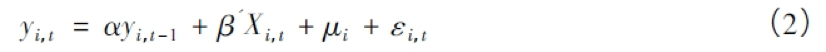

參考世界銀行(WorldBank)的常用代表性國(guó)家樣本,同時(shí)基于實(shí)際數(shù)據(jù)的可獲得性,本文使用的實(shí)證分析樣本共包括68個(gè)國(guó)家1981—2012年的面板數(shù)據(jù)。①在模型設(shè)定方面,由于本文的主要目標(biāo)是考察金融杠桿及其波動(dòng)對(duì)經(jīng)濟(jì)增長(zhǎng)的影響,因此,可建立如下形式的動(dòng)態(tài)面板模型:

其中,被解釋變量y為經(jīng)濟(jì)增長(zhǎng),解釋變量f為金融杠桿水平,其平方項(xiàng)用來捕捉金融杠桿對(duì)經(jīng)濟(jì)增長(zhǎng)可能的非線性影響,v為金融杠桿的波動(dòng)性,Z為其它各控制變量,c為常數(shù)項(xiàng),μi代表個(gè)體效應(yīng),εi,t為殘差項(xiàng),下標(biāo)i和t分別表示個(gè)體和時(shí)間,α,β,γ,δ,θ為對(duì)應(yīng)回歸變量的系數(shù)項(xiàng)。

在代理變量的選擇上,作為被解釋變量的宏觀經(jīng)濟(jì)增長(zhǎng)(y)主要使用兩個(gè)基本指標(biāo):一是GDP增長(zhǎng)率(記為gdp),二是人均GDP增長(zhǎng)率(記為gdpp)。這兩個(gè)指標(biāo)分別從總量和平均量?jī)蓚€(gè)角度對(duì)宏觀經(jīng)濟(jì)增長(zhǎng)進(jìn)行了描述。此外,參考部分文獻(xiàn)的做法,在穩(wěn)健性檢驗(yàn)中,我們還使用了另外兩個(gè)重要的宏觀經(jīng)濟(jì)變量作為宏觀經(jīng)濟(jì)增長(zhǎng)的代理變量:人均國(guó)民可支配收入(記為dip)和居民最終消費(fèi)支出增速(hcp)。選擇這兩個(gè)指標(biāo),是因?yàn)樗鼈冇兄趶纳鐣?huì)福利(生活質(zhì)量提高)的角度對(duì)經(jīng)濟(jì)增長(zhǎng)情況進(jìn)行描述。

在核心解釋變量(即金融杠桿)的代理變量選擇上,參考主流文獻(xiàn)的做法(陳雨露等,2014;馬勇等,2016),我們使用私人部門信貸占GDP的比重(私人部門信貸/GDP)來表示宏觀金融杠桿水平。根據(jù)世界銀行的定義,私人部門信貸指的是通過貸款、購(gòu)買非股權(quán)證券、貿(mào)易信用和其他應(yīng)收賬款等方式提供給私人部門并且確立了償還要求的金融資源,因此,私人部門信貸衡量的是金融活動(dòng)中資金最活躍的部分,將其作為宏觀金融杠桿水平的代理變量具有理論上的優(yōu)越性。與此同時(shí),為考察金融杠桿和經(jīng)濟(jì)增長(zhǎng)之間可能的非線性關(guān)系,以及金融杠桿波動(dòng)對(duì)經(jīng)濟(jì)增長(zhǎng)的影響,私人部門信貸/GDP的平方項(xiàng)和波動(dòng)項(xiàng)也被納入到了回歸方程之中。其中,金融杠桿波動(dòng)項(xiàng)的計(jì)算參考標(biāo)準(zhǔn)文獻(xiàn)的做法,用私人部門信貸/GDP的5年移動(dòng)平均標(biāo)準(zhǔn)差表示。除私人部門信貸/GDP之外,在穩(wěn)健性檢驗(yàn)中,我們還使用M2/GDP作為宏觀金融杠桿水平的另一種測(cè)度指標(biāo)。

除上述核心解釋變量外,我們還在分析中納入了其它一些變量,以控制不同經(jīng)濟(jì)體的異質(zhì)性所帶來的影響。具體而言,參考過往文獻(xiàn)(陳雨露和馬勇,2013),我們主要加入了以下可能會(huì)對(duì)經(jīng)濟(jì)增長(zhǎng)產(chǎn)生影響的因素作為控制變量:工業(yè)化程度(工業(yè)增加值/GDP,記為ind)、資本形成率(資本形成總額/GDP,記為asset)、儲(chǔ)蓄率(國(guó)內(nèi)總儲(chǔ)蓄/GDP,記為depos)、金融危機(jī)(記為crisis,虛擬變量,發(fā)生危機(jī)取1,否則取0)、人口增長(zhǎng)率(popul)。這些變量分別從宏觀經(jīng)濟(jì)、金融體系和社會(huì)人口等方面對(duì)影響經(jīng)濟(jì)增長(zhǎng)的因素進(jìn)行了控制。上述各回歸變量的符號(hào)表達(dá)、經(jīng)濟(jì)含義和數(shù)據(jù)來源如表1所示。表2給出了各變量的基本統(tǒng)計(jì)描述。

(二)估計(jì)方法

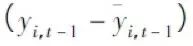

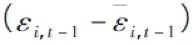

對(duì)于待估計(jì)的動(dòng)態(tài)面板模型(1)式,OLS估計(jì)以及傳統(tǒng)的面板模型估計(jì)方法(固定效應(yīng)模型和隨機(jī)效應(yīng)模型)均無法獲得有效估計(jì)量。由于yi,t是μi的函數(shù),故yi,t-1也是μi的函數(shù),這意味著在(1)式中,解釋變量yi,t-1和誤差項(xiàng)相關(guān),所以即使εi,t不存在序列相關(guān),OLS估計(jì)量也是有偏和不一致的。此外,對(duì)于固定效應(yīng)模型估計(jì)量,雖然組內(nèi)變化剔除了μi,但即使εi,t不存在序列相關(guān),

為獲得有效估計(jì)量,我們采用Arellano&Bover(1995)等提出的系統(tǒng)廣義矩估計(jì)(systemgeneralizedmethodofmoments,系統(tǒng)GMM)方法對(duì)模型(1)式進(jìn)行估計(jì)。系統(tǒng)GMM估計(jì)必須配合相應(yīng)的矩條件,為便于說明,先將(1)式改寫為如下的一般形式:

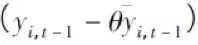

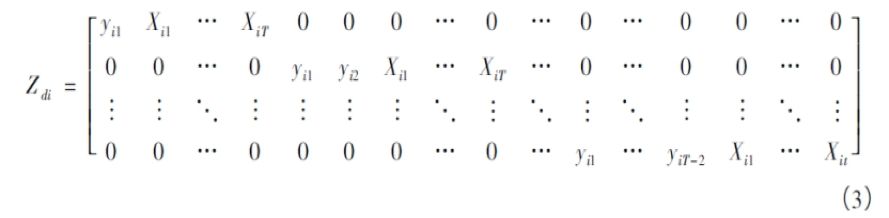

其中,yi,t-1為yi,t的滯后項(xiàng),Xi,t為(K-1)×1解釋變量,β'為待估計(jì)系數(shù)向量。系統(tǒng)GMM的主要思想是將差分方程和水平方程作為一個(gè)整體進(jìn)行估計(jì)。因此,除了要估計(jì)(2)式的差分模型外,還要估計(jì)式(2)的水平模型,一共存在兩組矩條件。其中,估計(jì)(2)式的差分模型的矩條件為:E(Z'itΔεi)=0,其包含md=(T-2)[(T-1)+2(K-1)T]/2個(gè)矩條件。其中,T為樣本期;Δεi=[Δεi3,Δεi4,...,ΔεiT]'為誤差項(xiàng)差分后的向量;Zdi為工具變量矩陣,包括被解釋變量yi,t的t-2期及前期,以及解釋變量Xi,t的第1至T期,具體形式如下:

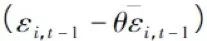

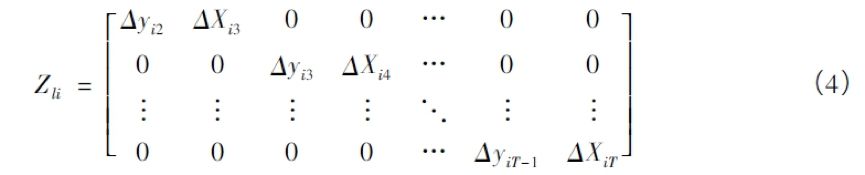

估計(jì)(2)式的水平模型的矩條件為:E(Z'itεi)=0,其包含ml=(T-2)K個(gè)矩條件。其中,εi=[εi3,εi4,...,εiT]'為誤差項(xiàng)組成的向量;Zli為工具變量矩陣,包括被解釋變量差分項(xiàng)Δyi,t的t-1期,以及解釋變量差分項(xiàng)ΔXi,t的當(dāng)期,具體形式如下:

總體來看,系統(tǒng)GMM在差分GMM的基礎(chǔ)上引入水平方程,減少了估計(jì)誤差。同時(shí),系統(tǒng)GMM還分為一步GMM和兩步GMM。兩步GMM在一步GMM的基礎(chǔ)上,進(jìn)一步將一步GMM結(jié)果的殘差加入到新的估計(jì)中去,以建立一個(gè)一致的方差—協(xié)方差矩陣,從而進(jìn)一步放寬了一步GMM中殘差需要獨(dú)立和同方差的假設(shè)。

基于上述考慮,本文采用兩步系統(tǒng)廣義矩方法進(jìn)行模型估計(jì),該方法可以有效避免變量之間以及變量和殘差之間的內(nèi)生性問題。同時(shí),通過使用Windmeijer(2005)提出的WC-robust估計(jì)方法,我們還可以得到穩(wěn)健標(biāo)準(zhǔn)誤,從而使回歸結(jié)果更為可信。此外,按照標(biāo)準(zhǔn)文獻(xiàn)的做法,我們對(duì)GMM估計(jì)的結(jié)果進(jìn)行兩項(xiàng)檢驗(yàn):一是Sargan檢驗(yàn),主要用來檢驗(yàn)工具變量的有效性;二是AR(2)檢驗(yàn),主要用來檢驗(yàn)殘差是否存在二階序列相關(guān)。

三、實(shí)證分析與檢驗(yàn)

基于前文模型設(shè)定,本部分主要從實(shí)證角度考察金融杠桿及其波動(dòng)對(duì)經(jīng)濟(jì)增長(zhǎng)的影響。與前文介紹一致,我們首先以私人部門信貸/GDP作為金融杠桿的代理變量,考察其對(duì)經(jīng)濟(jì)增長(zhǎng)的影響。在此基礎(chǔ)上,我們進(jìn)一步展開多個(gè)維度的穩(wěn)健性分析,以評(píng)估和確認(rèn)相關(guān)結(jié)論的穩(wěn)定性和可靠性。

(一)基于GDP增長(zhǎng)率的回歸分析結(jié)果

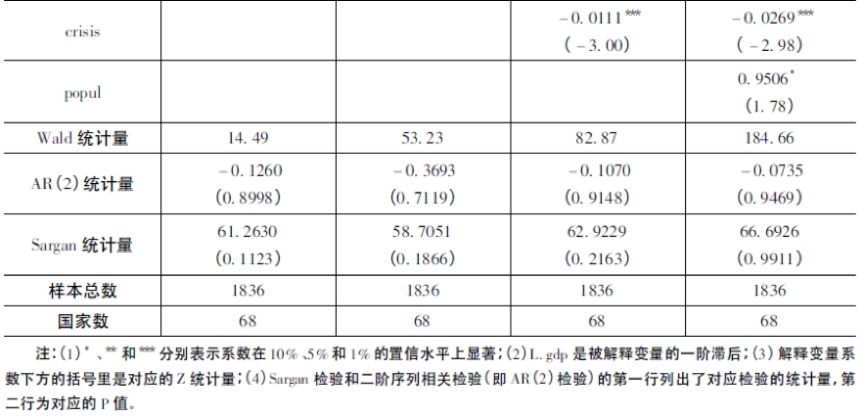

首先,我們來看金融杠桿及其波動(dòng)對(duì)GDP增長(zhǎng)率的影響。根據(jù)前文設(shè)定的動(dòng)態(tài)面板回歸模型(1),采用系統(tǒng)GMM估計(jì)方法對(duì)金融杠桿及其波動(dòng)對(duì)GDP增長(zhǎng)率的影響進(jìn)行回歸分析,相關(guān)結(jié)果如表3所示。為盡量清晰顯示控制變量的引入過程及其對(duì)回歸結(jié)果的影響,我們采用逐步添加控制變量的方式對(duì)回歸結(jié)果進(jìn)行呈現(xiàn)。在表3的第一列,“模型1”給出了僅包含被解釋變量一階滯后和三個(gè)核心解釋變量(即私人部門信貸/GDP、私人部門信貸/GDP的平方項(xiàng)、私人部門信貸/GDP的波動(dòng)項(xiàng))的回歸結(jié)果。在表3的第2—4列中,“模型2—4”則分別給出了逐步對(duì)宏觀經(jīng)濟(jì)變量(工業(yè)化程度、資本形成)、金融變量(儲(chǔ)蓄水平、金融危機(jī))和社會(huì)人口變量(人口增長(zhǎng)率)進(jìn)行控制后的回歸分析結(jié)果。

從表3的結(jié)果可以看出,當(dāng)GDP增長(zhǎng)率(gdp)為被解釋變量時(shí),金融杠桿(私人部門信貸/GDP)的一次項(xiàng)(pc)和二次項(xiàng)(pc2)均在1%的置信水平上高度顯著,且一次項(xiàng)的系數(shù)符號(hào)為正,二次項(xiàng)的系數(shù)符號(hào)為負(fù)。由此可以判斷,金融杠桿和GDP增長(zhǎng)率之間的非線性關(guān)系成立,二者之間存在顯著的“倒U型”關(guān)系。這意味著,隨著金融杠桿(私人部門信貸/GDP)的提高,GDP增速會(huì)先增大后減小,存在一個(gè)拐點(diǎn)。就拐點(diǎn)位置而言,根據(jù)最為完整的回歸方程(即模型4)中金融杠桿一次項(xiàng)和二次項(xiàng)系數(shù)的具體數(shù)值,可以判斷拐點(diǎn)位置大致出現(xiàn)在金融杠桿比率(私人部門信貸/GDP)等于1.486之時(shí)。換言之,當(dāng)金融杠桿比率(私人部門信貸/GDP)到達(dá)1.486之前,隨著金融杠桿比率的上升,GDP增速將出現(xiàn)上升;而當(dāng)金融杠桿比率(私人部門信貸/GDP)越過拐點(diǎn)1.486之后,隨著金融杠桿比率的上升,GDP增速將出現(xiàn)下降。

再?gòu)慕鹑诟軛U波動(dòng)對(duì)GDP增長(zhǎng)率的影響來看,在表3的全部4個(gè)回歸方程中,金融杠桿(私人部門信貸/GDP)的波動(dòng)項(xiàng)(vvpc)系數(shù)均在5%的置信水平上顯著為負(fù),表明金融杠桿波動(dòng)的加大將會(huì)對(duì)經(jīng)濟(jì)增長(zhǎng)產(chǎn)生明顯的負(fù)面影響。從經(jīng)驗(yàn)上看,這一點(diǎn)并不難以理解。我們知道,穩(wěn)定的宏觀經(jīng)濟(jì)運(yùn)行離不開穩(wěn)定適度的融資供給,從總量角度來看,這意味著金融杠桿比率需要保持相對(duì)穩(wěn)定。反之,如果金融杠桿比率波動(dòng)過大,則意味著投融資行為的不穩(wěn)定,進(jìn)而勢(shì)必對(duì)宏觀經(jīng)濟(jì)的穩(wěn)定增長(zhǎng)產(chǎn)生負(fù)面影響。

從上述結(jié)論的穩(wěn)定性來看,不論是金融杠桿和經(jīng)濟(jì)增長(zhǎng)的“倒U型”關(guān)系,還是金融杠桿波動(dòng)和經(jīng)濟(jì)增長(zhǎng)的負(fù)相關(guān)關(guān)系,均沒有因?yàn)榭刂谱兞康募尤攵l(fā)生改變。這意味著相關(guān)回歸分析的結(jié)論是穩(wěn)定的。作為控制變量的附帶結(jié)果,資本形成率和人口增長(zhǎng)率的系數(shù)在所有模型中均保持顯著為正,而金融危機(jī)的系數(shù)則在所有模型中均保持顯著為負(fù),表明資本形成率和人口增長(zhǎng)率的上升將對(duì)經(jīng)濟(jì)增長(zhǎng)產(chǎn)生促進(jìn)作用,而金融危機(jī)的發(fā)生則會(huì)明顯削弱一國(guó)的經(jīng)濟(jì)增長(zhǎng)。總體來看,這些結(jié)論不僅符合直覺和經(jīng)驗(yàn)預(yù)期,而且與經(jīng)典的經(jīng)濟(jì)增長(zhǎng)文獻(xiàn)一致。此外,所有模型都通過了Sargan檢驗(yàn)和二階序列相關(guān)檢驗(yàn),證明模型估計(jì)過程中的工具變量選擇恰當(dāng),且模型結(jié)果不受二階序列相關(guān)影響,進(jìn)而表明模型的估計(jì)是有效的。

(二)基于人均GDP增長(zhǎng)率的回歸分析結(jié)果

前文我們以GDP增長(zhǎng)率作為經(jīng)濟(jì)增長(zhǎng)的代理變量,考察了金融杠桿及其波動(dòng)對(duì)經(jīng)濟(jì)增長(zhǎng)的影響。應(yīng)該指出,GDP增長(zhǎng)率作為最常見的一個(gè)宏觀經(jīng)濟(jì)增長(zhǎng)指標(biāo),雖然有助于從總體上了解一個(gè)國(guó)家或地區(qū)所創(chuàng)造的總財(cái)富的增長(zhǎng)速度,但卻無法直接用于衡量單個(gè)個(gè)體所創(chuàng)造財(cái)富的增長(zhǎng)速度,后者通常用人均GDP增長(zhǎng)率來表示。有鑒于此,不少文獻(xiàn)在分析經(jīng)濟(jì)增長(zhǎng)時(shí),一般既考察GDP增長(zhǎng)率,同時(shí)也考察人均GDP增長(zhǎng)率。特別是,由于人均GDP實(shí)際上反映了一個(gè)國(guó)家的富裕程度,因此,人均GDP增長(zhǎng)率的引入還將有助于進(jìn)一步從國(guó)民福利的角度對(duì)經(jīng)濟(jì)增長(zhǎng)的效果進(jìn)行評(píng)估。

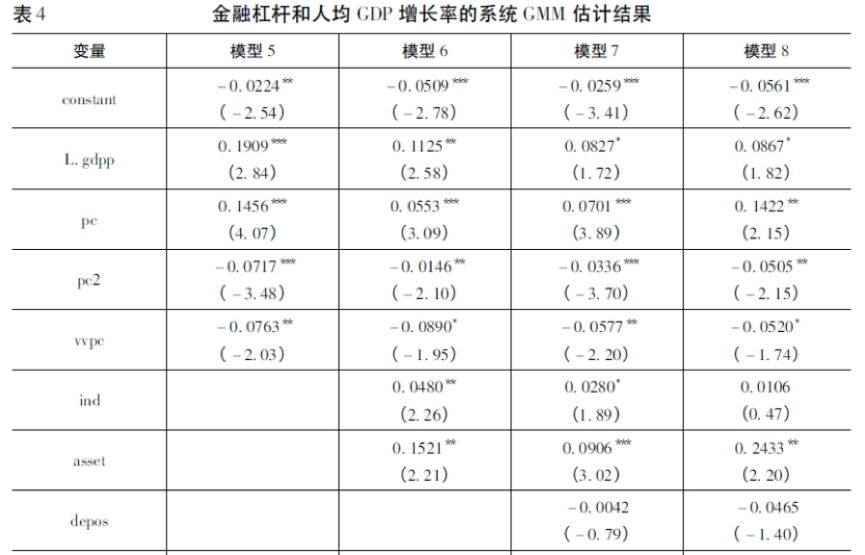

基于上述考慮,本部分以人均GDP增長(zhǎng)率作為經(jīng)濟(jì)增長(zhǎng)的代理變量,對(duì)金融杠桿及其波動(dòng)對(duì)經(jīng)濟(jì)增長(zhǎng)的影響進(jìn)行回歸分析。為便于比較分析,金融杠桿的代理變量仍然使用私人部門信貸/GDP,各控制變量也與前文相同。具體的回歸結(jié)果如表4所示。表4仍然沿用前文所述的逐步增加控制變量的做法,其中“模型5”為僅包含被解釋變量一階滯后和三個(gè)核心解釋變量的回歸結(jié)果,而“模型6—8”則分別顯示了逐步對(duì)宏觀變量、金融變量和社會(huì)人口變量進(jìn)行控制后的回歸結(jié)果。

從表4的回歸結(jié)果可以看出,金融杠桿的一次項(xiàng)均在1%或5%的置信水平上顯著為正,而金融杠桿的二次項(xiàng)則在1%或5%的置信水平上顯著為負(fù),這表明金融杠桿和經(jīng)濟(jì)增長(zhǎng)之間的“倒U型”關(guān)系依然顯著成立。根據(jù)最為完整的回歸方程(即模型8)中一次項(xiàng)和二次項(xiàng)的回歸系數(shù),可以判斷拐點(diǎn)位置大致出現(xiàn)在金融杠桿比率等于1.408之時(shí)。與此同時(shí),金融杠桿的波動(dòng)項(xiàng)系數(shù)也都在5%或10%的置信水平上顯著為負(fù),從而表明金融杠桿波動(dòng)的加大會(huì)對(duì)經(jīng)濟(jì)增長(zhǎng)產(chǎn)生負(fù)效應(yīng)。這一結(jié)論也與前文的分析結(jié)果一致。從回歸結(jié)果的穩(wěn)定性來看,上述兩個(gè)基本結(jié)論并沒有因?yàn)榭刂谱兞康募尤攵l(fā)生改變。在這些控制變量中,資本形成率的提高對(duì)人均GDP增長(zhǎng)率具有顯著的正向促進(jìn)效應(yīng),而金融危機(jī)的發(fā)生則會(huì)削弱一國(guó)的經(jīng)濟(jì)增長(zhǎng)。此外,表4中的所有模型都通過了Sargan檢驗(yàn)和二階序列相關(guān)檢驗(yàn),證明工具變量有效且回歸結(jié)果不受二階序列相關(guān)影響,估計(jì)結(jié)果是可靠的。

(三)穩(wěn)健性檢驗(yàn)

前文分析得出了兩個(gè)基本結(jié)論:一是金融杠桿和經(jīng)濟(jì)增長(zhǎng)之間存在顯著的“倒U型”關(guān)系,二是金融杠桿的波動(dòng)會(huì)對(duì)經(jīng)濟(jì)增長(zhǎng)產(chǎn)生負(fù)效應(yīng)。本部分進(jìn)一步對(duì)上述結(jié)論進(jìn)行穩(wěn)健性檢驗(yàn)。

(1)穩(wěn)健性檢驗(yàn)Ⅰ:經(jīng)濟(jì)增長(zhǎng)的其它度量

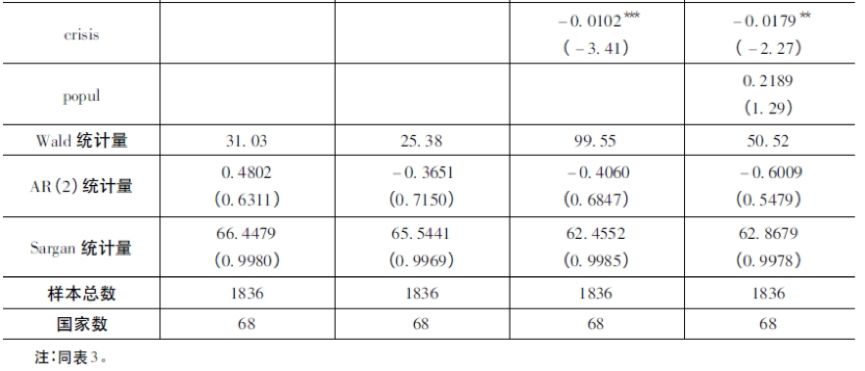

在前文的實(shí)證分析中,經(jīng)濟(jì)增長(zhǎng)的度量主要采用了兩個(gè)代理變量:GDP增長(zhǎng)率和人均GDP增長(zhǎng)率。盡管很多文獻(xiàn)都將這兩個(gè)指標(biāo)作為最常用的經(jīng)濟(jì)增長(zhǎng)代理變量,但新近的一些研究(Stiglitzetal.,2009)則提出,人均國(guó)民可支配收入增速和居民最終消費(fèi)支出增速這兩個(gè)變量對(duì)于衡量經(jīng)濟(jì)增長(zhǎng)的實(shí)際績(jī)效也非常重要。從理論上看,這兩個(gè)指標(biāo)直接度量了國(guó)民的收入和消費(fèi)能力的增長(zhǎng)情況,因而有助于從社會(huì)福利的角度對(duì)經(jīng)濟(jì)增長(zhǎng)的績(jī)效進(jìn)行評(píng)價(jià)。有鑒于此,本部分以這兩個(gè)指標(biāo)作為經(jīng)濟(jì)增長(zhǎng)的代理變量,對(duì)金融杠桿及其波動(dòng)和經(jīng)濟(jì)增長(zhǎng)之間的關(guān)系進(jìn)行回歸分析,具體結(jié)果如表5所示。

從表5的回歸結(jié)果可以看出,不論是以人均國(guó)民可支配收入增速還是以居民最終消費(fèi)支出增速作為經(jīng)濟(jì)增長(zhǎng)的代理變量,金融杠桿和經(jīng)濟(jì)增長(zhǎng)之間的“倒U型”關(guān)系不僅始終顯著成立,而且拐點(diǎn)所處的位置區(qū)間也非常接近。其中,以人均國(guó)民可支配收入增速作為經(jīng)濟(jì)增長(zhǎng)的代理變量時(shí),拐點(diǎn)位置大致在金融杠桿比率(私人部門信貸/GDP)等于1.419時(shí);而以居民最終消費(fèi)支出增速作為經(jīng)濟(jì)增長(zhǎng)的代理變量時(shí),拐點(diǎn)位置大致在金融杠桿比率等于1.499時(shí)。與此同時(shí),在所有的回歸方程中,金融杠桿的波動(dòng)項(xiàng)系數(shù)一直保持顯著為負(fù),表明金融杠桿波動(dòng)和經(jīng)濟(jì)增長(zhǎng)之間的負(fù)相關(guān)關(guān)系也具有很強(qiáng)的穩(wěn)定性。總體來看,綜合表5的結(jié)果以及前文的分析,可以認(rèn)為,金融杠桿和經(jīng)濟(jì)增長(zhǎng)之間的“倒U型”關(guān)系以及金融杠桿波動(dòng)和經(jīng)濟(jì)增長(zhǎng)之間的負(fù)相關(guān)關(guān)系在不同的經(jīng)濟(jì)增長(zhǎng)代理變量下是穩(wěn)健的。

(2)穩(wěn)健性檢驗(yàn)Ⅱ:金融杠桿的其他度量

從宏觀角度分析金融杠桿,除使用最為常見的“私人部門信貸/GDP”作為代理變量之外,另一個(gè)備選的代理變量指標(biāo)是“M2/GDP”。從理論上看,“私人部門信貸/GDP”主要是從經(jīng)濟(jì)中私人部門的總體借貸(負(fù)債)角度對(duì)宏觀金融杠桿進(jìn)行度量,而“M2/GDP”則主要從金融機(jī)構(gòu)負(fù)債的角度對(duì)宏觀上的金融杠桿進(jìn)行度量,因?yàn)樽鳛镸2主要構(gòu)成部分的現(xiàn)金、活期存款、定期存款、儲(chǔ)蓄存款、外幣存款以及各種短期信用工具(如銀行承兌匯票、短期國(guó)庫(kù)券等)實(shí)際上都是金融機(jī)構(gòu)的對(duì)外負(fù)債。因此,通過使用“M2/GDP”作為宏觀金融杠桿的另一個(gè)代理變量進(jìn)行回歸分析,有助于判斷相關(guān)實(shí)證結(jié)論的穩(wěn)健性。

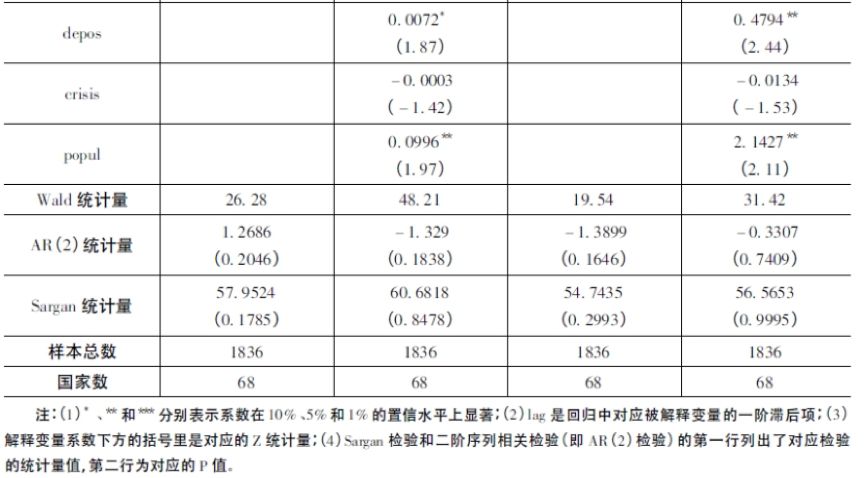

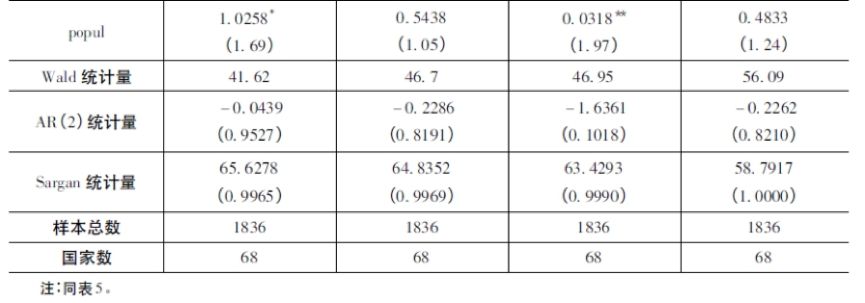

考慮到前文已經(jīng)使用了四個(gè)經(jīng)濟(jì)增長(zhǎng)的代理變量(GDP增長(zhǎng)率、人均GDP增長(zhǎng)率、人均國(guó)民可支配收入增速和居民最終消費(fèi)支出增速)作為被解釋變量進(jìn)行實(shí)證分析和穩(wěn)健性檢驗(yàn),為保持前后分析的一致性,本部分將以“M2/GDP”(記為m2)及其平方項(xiàng)(記為m22)和波動(dòng)項(xiàng)(記為vvm2)作為主解釋變量,分別對(duì)上述四個(gè)經(jīng)濟(jì)增長(zhǎng)的代理變量進(jìn)行回歸分析,具體結(jié)果如表6所示。從表6的回歸結(jié)果可以看出,當(dāng)我們以“M2/GDP”作為金融杠桿的代理變量時(shí),無論選擇何種指標(biāo)作為經(jīng)濟(jì)增長(zhǎng)的代理變量,金融杠桿與經(jīng)濟(jì)增長(zhǎng)間的“倒U型”關(guān)系以及金融杠桿波動(dòng)與經(jīng)濟(jì)增長(zhǎng)之間的負(fù)相關(guān)關(guān)系依然顯著成立。從金融杠桿(M2/GDP)的拐點(diǎn)位置來看,當(dāng)以GDP增長(zhǎng)率為被解釋變量時(shí),拐點(diǎn)位置大致出現(xiàn)在2.269;當(dāng)以人均GDP增長(zhǎng)率、人均國(guó)民可支配收入增速和居民最終消費(fèi)支出增速為被解釋變量時(shí),拐點(diǎn)位置出現(xiàn)在2.5附近。

(3)穩(wěn)健性檢驗(yàn)Ⅲ:控制變量及其他

在現(xiàn)實(shí)世界中,由于被解釋變量往往受到多種因素的影響,因而在任何一個(gè)具體的實(shí)證研究中,除了研究者重點(diǎn)關(guān)注的主解釋變量之外,往往需要納入其他可能對(duì)被解釋變量產(chǎn)生影響的各種因素,具體的做法是加入各種控制變量。從模型設(shè)定的角度來看,控制變量的加入不僅可以改善模型的解釋力,而且可以使主解釋變量的顯著性和敏感性得到進(jìn)一步評(píng)估,因而成為實(shí)證研究中穩(wěn)定性檢驗(yàn)的重要手段。本研究除重點(diǎn)考察的主解釋變量(即各種金融杠桿指標(biāo)及其平方項(xiàng)和波動(dòng)項(xiàng))之外,在每一個(gè)回歸分析表(即表3—6)中,都納入了多種可能對(duì)被解釋變量產(chǎn)生影響的控制變量,涵蓋了宏觀經(jīng)濟(jì)、金融體系和社會(huì)人口等主要方面,而相關(guān)結(jié)果也表明,控制變量的加入并沒有對(duì)主解釋變量的符號(hào)和顯著性產(chǎn)生明顯影響,從而表明本文的基本結(jié)論在控制多種潛在的影響因素之后依然是穩(wěn)健的。

除上述模型設(shè)定和變量選擇方面的考慮外,模型估計(jì)方法的選擇也會(huì)影響到實(shí)證結(jié)果的穩(wěn)健性。對(duì)于動(dòng)態(tài)面板數(shù)據(jù)而言,估計(jì)過程中面臨的主要問題是變量的內(nèi)生性問題和有限樣本所可能導(dǎo)致的偏誤。為了有效解決這些問題,本文主要采用系統(tǒng)GMM方法對(duì)回歸模型進(jìn)行估計(jì),該方法不僅可以通過工具變量的運(yùn)用去除內(nèi)生性,而且可以通過有效利用水平方程的信息減小有限樣本的偏誤,從而確保獲得穩(wěn)健的估計(jì)。從具體的估計(jì)結(jié)果來看,本文的所有回歸模型都通過了Sargan檢驗(yàn)和二階序列相關(guān)檢驗(yàn),表明工具變量選擇合理,模型的估計(jì)是有效的。由于在前文的分析中,有關(guān)控制變量引入的影響和關(guān)于估計(jì)方法的討論已經(jīng)嵌入正文中予以詳細(xì)討論,此處不再贅述。

四、延伸討論:對(duì)中國(guó)情況的應(yīng)用分析

根據(jù)前文的實(shí)證分析結(jié)論,金融杠桿與經(jīng)濟(jì)增長(zhǎng)之間存在顯著的“倒U型”關(guān)系。如果以最為常見的GDP增長(zhǎng)率作為考察對(duì)象,那么,以私人部門信貸/GDP衡量的金融杠桿拐點(diǎn)位置出現(xiàn)在1.486,而以M2/GDP衡量的金融杠桿拐點(diǎn)位置則出現(xiàn)在2.269。非常有意思的是,不管是以中國(guó)最近十年私人部門信貸/GDP的平均增長(zhǎng)速度推算,還是以中國(guó)最近十年M2/GDP的平均增長(zhǎng)速度推算,結(jié)果均顯示,中國(guó)將于2019—2020年左右進(jìn)入拐點(diǎn)區(qū)域(如圖1和圖2),此后,金融杠桿的繼續(xù)上升將無法起到推動(dòng)經(jīng)濟(jì)增長(zhǎng)的作用,宏觀經(jīng)濟(jì)很可能由此進(jìn)入以“次高速”增長(zhǎng)為特征的“拐點(diǎn)后時(shí)代”。

從現(xiàn)實(shí)情況看,中國(guó)經(jīng)濟(jì)在過去30年的年均增長(zhǎng)率超過9%,并于2010年超越日本,成為僅次于美國(guó)的全球第二大經(jīng)濟(jì)。然而,正如歷史上的大部分經(jīng)濟(jì)體一樣,在經(jīng)歷了較長(zhǎng)時(shí)間的高速增長(zhǎng)以后,經(jīng)濟(jì)增長(zhǎng)將不可避免地面臨向“次高速時(shí)代”的轉(zhuǎn)變,在這一過程中,經(jīng)濟(jì)增速下降的概率會(huì)明顯加大(圖3)。比如,美國(guó)在1934—1945年間處于“高速”增長(zhǎng)階段,期間GDP平均增速高達(dá)9.19%;從1946年開始,美國(guó)進(jìn)入“次高速”增長(zhǎng)階段,此期間GDP平均增速降為3.14%。圖2中國(guó)M2/GDP趨勢(shì)及經(jīng)濟(jì)增長(zhǎng)的拐點(diǎn)位置日本經(jīng)濟(jì)在1961—1973年處于“高速”增長(zhǎng)階段,此間平均GDP增速高達(dá)8.78%;1974年之后進(jìn)入“中高速”增長(zhǎng)階段,GDP平均增速降至3.92%。韓國(guó)在1971—1997年間處于“高速”增長(zhǎng)階段,這27年的GDP平均增速高達(dá)8.78%,亞洲金融危機(jī)后,韓國(guó)進(jìn)入“次高速”增長(zhǎng)階段,1998—2012年間的GDP平均增速約為4.06%。中國(guó)臺(tái)灣省在1975—1989年間處于“高速”增長(zhǎng)階段,25年的GDP平均增速達(dá)到8.77%;1990年后,中國(guó)臺(tái)灣省的經(jīng)濟(jì)開始進(jìn)入“次高速”階段,GDP年均增速降至4.85%。

根據(jù)上述美國(guó)、日本、韓國(guó)、中國(guó)臺(tái)灣等經(jīng)濟(jì)體的經(jīng)濟(jì)發(fā)展經(jīng)驗(yàn),經(jīng)濟(jì)在“次高速”增長(zhǎng)區(qū)間的時(shí)間一般為20年左右,其間的GDP年均增速大致在4%—6%之間。根據(jù)世界銀行公布的數(shù)據(jù),2015年中國(guó)的GDP總量為10.9萬(wàn)億美元,美國(guó)的GDP總量為17.9萬(wàn)億美元。為估算中美之間經(jīng)濟(jì)總量的動(dòng)態(tài)變化,我們可以簡(jiǎn)單設(shè)想以下幾種可能的經(jīng)濟(jì)增長(zhǎng)情景:

情景Ⅰ(“有利情景”):假定中國(guó)在“次高速”時(shí)代的年均GDP增長(zhǎng)率為6%,而同期美國(guó)的年均GDP增長(zhǎng)率為2.03%(最近5年即2011—2015年的GDP增速均值),那么,以2015年為基期后推,中國(guó)的GDP總量將于2028年超越美國(guó),成為全球第一大經(jīng)濟(jì)體。

情景Ⅱ(“中間情景”):假定中國(guó)在“次高速”時(shí)代的年均GDP增長(zhǎng)率為5%,而同期美國(guó)的年均GDP增長(zhǎng)率為2.03%,那么,以2015年為基期后推,中國(guó)的GDP總量將于2033年超越美國(guó),成為全球第一大經(jīng)濟(jì)體。

情景Ⅲ(“不利情景”):假定中國(guó)在“次高速”時(shí)代的年均GDP增長(zhǎng)率為4%,而同期美國(guó)的年均GDP增長(zhǎng)率為2.03%,那么,以2015年為基期后推,中國(guó)的GDP總量將于2041年超越美國(guó),成為全球第一大經(jīng)濟(jì)體。

綜合上述分析,同時(shí)結(jié)合本文的實(shí)證結(jié)論,可以認(rèn)為,中國(guó)經(jīng)濟(jì)在越過“拐點(diǎn)”之后,逐漸進(jìn)入“次高速增長(zhǎng)”時(shí)代將是符合經(jīng)濟(jì)規(guī)律的自然趨勢(shì),屆時(shí)中國(guó)GDP的年平均增速可能降至4%—6%左右。然而,即使中國(guó)的GDP年均增速在未來20年降至4%—6%左右的水平,只要能實(shí)現(xiàn)“無危機(jī)增長(zhǎng)”,那么,根據(jù)上文相對(duì)樂觀的“有利情景”推算,中國(guó)的GDP總量將在2028年左右超越美國(guó),成為全球第一大經(jīng)濟(jì)體;即使根據(jù)上文相對(duì)保守的“不利情景”推算(考慮到日本、韓國(guó)和中國(guó)臺(tái)灣在“次高速”增長(zhǎng)時(shí)代均有年均4%左右的增速),中國(guó)的GDP總量仍將在2041年左右超越美國(guó),成為全球第一大經(jīng)濟(jì)體。這也意味著,在即將到來的“次高速增長(zhǎng)”時(shí)代,中國(guó)經(jīng)濟(jì)和金融發(fā)展的戰(zhàn)略原則應(yīng)該首要立足于“穩(wěn)中求進(jìn)”,避免經(jīng)濟(jì)和金融危機(jī)所導(dǎo)致的“斷崖式”下降。在此期間,宏觀經(jīng)濟(jì)和金融政策可采取更加積極主動(dòng)的動(dòng)態(tài)管理和前瞻性引導(dǎo),以確保經(jīng)濟(jì)和金融穩(wěn)定基礎(chǔ)上的長(zhǎng)期可持續(xù)經(jīng)濟(jì)增長(zhǎng)。

五、結(jié)論與政策建議

本文基于68個(gè)國(guó)家1981—2012年的動(dòng)態(tài)面板數(shù)據(jù),采用系統(tǒng)GMM估計(jì)方法對(duì)金融杠桿、杠桿波動(dòng)和經(jīng)濟(jì)增長(zhǎng)之間的關(guān)系進(jìn)行了實(shí)證研究。實(shí)證結(jié)果表明,金融杠桿和經(jīng)濟(jì)增長(zhǎng)之間存在顯著的“倒U型”關(guān)系,即隨著金融杠桿水平的提高,經(jīng)濟(jì)增速會(huì)先升高后降低,存在一個(gè)“拐點(diǎn)”。此外,實(shí)證結(jié)果還顯示,金融杠桿波動(dòng)和經(jīng)濟(jì)增長(zhǎng)之間存在顯著的負(fù)相關(guān)關(guān)系,這意味著金融杠桿波動(dòng)性的加大會(huì)對(duì)經(jīng)濟(jì)增長(zhǎng)產(chǎn)生明顯的負(fù)面效應(yīng),從而削弱經(jīng)濟(jì)增長(zhǎng)。上述兩個(gè)基本結(jié)論在多種穩(wěn)健性檢驗(yàn)下均是顯著成立的。

基于實(shí)證分析得出的金融杠桿拐點(diǎn)位置,并根據(jù)中國(guó)最近十年私人部門信貸/GDP和M2/GDP的平均增速推算,預(yù)計(jì)中國(guó)將于2019—2020年間進(jìn)入拐點(diǎn)區(qū)域。此后,宏觀經(jīng)濟(jì)可能進(jìn)入“拐點(diǎn)后時(shí)代”,從而面臨經(jīng)濟(jì)“次高速”和金融“去杠桿”兩個(gè)基本問題。對(duì)此,結(jié)合本文的實(shí)證分析結(jié)論,我們提出兩點(diǎn)政策建議:(1)考慮到中國(guó)不久將進(jìn)入金融杠桿的拐點(diǎn)區(qū)域,而“拐點(diǎn)后時(shí)代”的經(jīng)濟(jì)增長(zhǎng)通常會(huì)面臨下滑壓力,在這種情況下,應(yīng)積極加快經(jīng)濟(jì)的轉(zhuǎn)型升級(jí),尋找新的經(jīng)濟(jì)增長(zhǎng)支撐點(diǎn);(2)由于金融杠桿本身的波動(dòng)也會(huì)對(duì)經(jīng)濟(jì)增長(zhǎng)產(chǎn)生負(fù)面影響,因此,應(yīng)從宏觀上前瞻性地加強(qiáng)金融杠桿的動(dòng)態(tài)管理,避免金融杠桿大幅波動(dòng)對(duì)宏觀經(jīng)濟(jì)產(chǎn)生猛然沖擊,這意味著采取穩(wěn)健有序的“去杠桿”策略將有助于在促進(jìn)經(jīng)濟(jì)增長(zhǎng)和維護(hù)金融穩(wěn)定兩個(gè)方面維持平衡。