| 首頁 | | | 資訊中心 | | | 貿金人物 | | | 政策法規 | | | 考試培訓 | | | 供求信息 | | | 會議展覽 | | | 汽車金融 | | | O2O實踐 | | | CFO商學院 | | | 紡織服裝 | | | 輕工工藝 | | | 五礦化工 | ||

貿易 |

| | 貿易稅政 | | | 供 應 鏈 | | | 通關質檢 | | | 物流金融 | | | 標準認證 | | | 貿易風險 | | | 貿金百科 | | | 貿易知識 | | | 中小企業 | | | 食品土畜 | | | 機械電子 | | | 醫藥保健 | ||

金融 |

| | 銀行產品 | | | 貿易融資 | | | 財資管理 | | | 國際結算 | | | 外匯金融 | | | 信用保險 | | | 期貨金融 | | | 信托投資 | | | 股票理財 | | | 承包勞務 | | | 外商投資 | | | 綜合行業 | ||

推薦 |

| | 財資管理 | | | 交易銀行 | | | 汽車金融 | | | 貿易投資 | | | 消費金融 | | | 自貿區通訊社 | | | 電子雜志 | | | 電子周刊 | ||||||||||

基金份額的貨幣化和流通化,使貨幣基金煥發了新生機。余額寶對銀行體系的挑戰才剛剛開始。

作者:季天鶴,央行觀察專欄作家

人民銀行調查統計司盛松成司長與翟春老師的新書《中央銀行與貨幣供給》圍繞著經典貨幣銀行學的脈絡展開,其中存款準備金機制是這一脈絡的核心要點,而余額寶和準備金的關系則是新出現的現實問題,因此,盛司長特將兩篇關于余額寶與準備金的文章附于本書篇末壓軸,亦即《余額寶與存款準備金管理》與《什么是存款準備金管理?》。這兩篇文章,都是在2013年夏天余額寶橫空出世之后,中國金融界對余額寶高企的收益率、活期存款般的流動性、與紙幣幾無二致的購物能力、以及快速成長為中國第一大基金的瞠目結舌下寫就的。

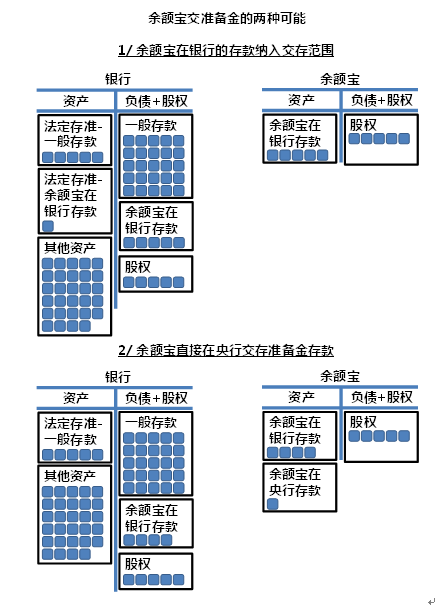

文章的主要觀點,是認為非存款性金融機構在存款性金融機構的存款應該進入存款準備金的交存范圍。所謂存款性金融機構其實就是銀行和財務公司,而非存款性金融機構則相當多,證券公司、保險公司、基金、信托公司、金融租賃等無一不包。這一思路的結果,當然就是2014年底的銀發[2014]387號文,即將證券及交易結算類存款、銀行業非存款類存款,SPV存放,其他金融機構存放以及境外金融機構存放納入各項存款口徑,并計入存款準備金交存范圍。而從央行的統計標準來看,余額寶作為貨幣市場基金,其在銀行的存款應該屬于SPV存放。

貨幣市場基金有自己的資產負債表。其資產包括債券投資,買入返售金融資產,應收利息,以及銀行存款等。這一資產組合,與商業銀行通常持有的貸款,債券,買入返售金融資產,應收利息,準備金存款并無本質區別,只不過銀行持有的貸款不像債券一樣可以轉讓,銀行的準備金存款存放在央行,銀行持有的貸款和債券質量有好有壞。貨幣市場基金也有其負債和所有者權益,負債包括賣出回購金融資產以及很多應付項目,但規模較小,而所有者權益則非常巨大,因為基金投資者買入基金份額,在會計上是持有基金股權,這也是為什么基金投資者面對的是不斷波動的凈值。銀行的負債和所有者權益則與基金不同,最大的部分是客戶存款,對銀行而言是負債,而少部分是股權。

這里展現了兩個貨幣市場基金的資產負債表的構成情況,一個是余額寶(對接的是天弘基金增利寶貨幣基金),一個是寶盈貨幣市場基金(寶盈貨幣A)。前者資產以銀行存款為主,而后者則以債券為主;前者資產對應的幾乎都是股權,而后者則有少許債務杠桿。銀行的資產負債表,則更像是將寶盈貨幣A的銀行存款替換為準備金存款,債券替換為貸款,所有者權益替換為存款,而賣出回購替換為所有者權益。

余額寶的厲害之處在于兩點。首先,余額寶的凈值并不像股票基金凈值那樣上躥下跳,也不像一般基金那樣按月發紅利,而是每天返收益,加上其兩小時內贖回到存款賬戶的功能,使得余額寶份額在其用戶看來,其“份額凈值”是穩定不變的,1元份額兌換的雖然不是1元紙幣(央行的負債),但已經是差不多好的1元銀行存款(銀行負債)。用戶已經不用區分這份額代表的是股權,還是存款一樣的債權,只要1元份額凈值能隨時轉化成1元銀行存款,就可以當作銀行存款來花。

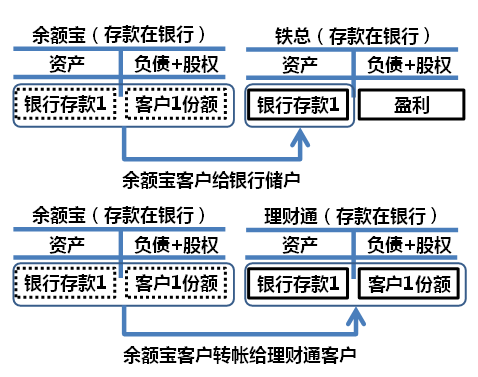

其次,余額寶成為了一家“影子銀行”。用戶都很清楚,在買火車票的時候,可以選擇儲蓄卡支付、信用卡支付以及余額寶支付。當然,鐵總收到的都是銀行存款:用戶選擇儲蓄卡支付時,自身存款減少,鐵總的存款增加;信用卡支付時,用戶對銀行的負債增加,鐵總的存款增加;余額寶支付時,用戶在余額寶的份額減少,余額寶在銀行的存款減少,鐵總的存款增加。我們注意到,余額寶以商業銀行存款為準備金,余額寶余額相當于客戶在商業銀行的存款,余額寶的使用者只要用余額寶互相轉帳,無論買賣多少東西支付多少服務,對余額寶而言都只是在股權側改改記錄,而在資產側完全沒有變化。用戶以為自己在余額寶轉帳的是銀行存款/現金/錢,但其實只是基于余額寶“一比一兌換銀行存款”承諾的記帳單位,余額寶在銀行的存款根本沒有轉。

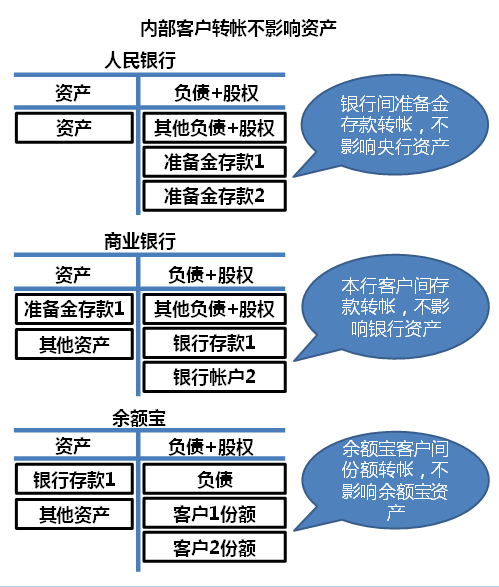

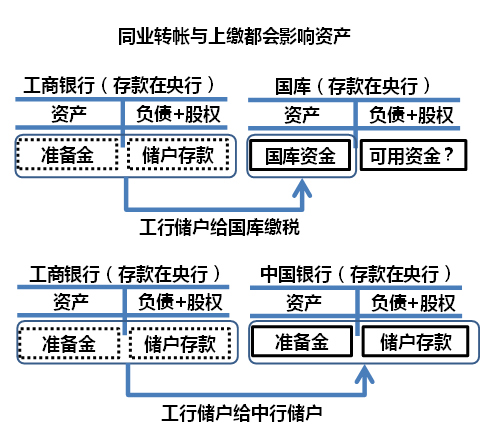

余額寶用戶之間轉帳,單個商業銀行的存款客戶之間轉帳,以及人民銀行的準備金存款客戶(其實就是商業銀行)之間或者紙幣持有者之間轉帳,都不會影響到各自的資產側。只有當余額寶用戶需要支付給鐵總或者微信理財通的用戶(目前操作尚不可行)時,工商銀行的客戶需要支付國庫或者中國銀行的客戶時,人民銀行需要支付給美聯儲時,才會影響到自身的資產。這里的鐵總、微信理財通用戶與國庫、中國銀行客戶并非隨意列舉:鐵總在銀行有存款帳戶,國庫在央行有存款帳戶,而微信理財通用戶持有微信的紅包余額,微信在銀行有存款,中國銀行客戶在中國銀行有存款余額,銀行在央行有準備金存款。

由于余額寶份額能夠在實體經濟中廣泛使用,余額寶可以實現傳統銀行式的信貸擴張和貨幣創造。這里的信貸擴張和傳統貨幣基金買債券不同。傳統貨幣基金買債券,債券發行人得到銀行存款,并不一定會存回該貨幣基金中,相當于傳統貨幣銀行分析中的現金漏出。但余額寶可以給淘寶上所有的商戶都提供余額寶份額作為貸款,得到貸款的商戶用上述份額可以在淘寶上采購各種貨物和服務,事實上在萬能的淘寶上也確實可以做到,最后商戶以余額寶份額償還貸款,信用貨幣由此經歷了從創造到消失的全過程。了解銀行運作的讀者一定發現了,這就是一家銀行的運行機制。當然在貨幣基金的管理框架下,目前恐怕還沒有達到這一境界,但一旦放開,余額寶就可以成為一家銀行。

余額寶的一元份額,并不是人民幣的一元,只是表示“正常情況下”能夠轉出而得到一元人民幣的存款,而在擠提的“非正常情況”下還得不到一元。這和金本位發展之后紙幣的面額也用1鎊等重量單位表示可以提取含有某確定重量黃金的金幣是完全一樣的模式,也和銀行存款用人民幣元作為單位來為存款計價是一樣的模式。當銀行如果出現危機,存款也會打折,一元存款只能兌換7角人民幣紙幣,這正是塞浦路斯金融危機中銀行和儲戶所處的情況。余額寶的一元份額與一元銀行存款的關系,是靠余額寶的穩健經營來維持的。當然它現在十分穩健,因為其份額對應的資產有80%以上都是銀行存款。

在揭示了如何用銀行的視角來分析余額寶的運行之后,這里討論一下準備金制度。盛司長在其文章中指出了準備金制度的兩個功能,即防范單個銀行的流動性風險(防備擠提),以及控制整個銀行業的存款總額(貨幣總量)。對貨幣基金而言,如果其在銀行的存款不在交存范圍中,那么當貨幣基金投資者大量贖回基金份額,使原先交存范圍外的存款進入了交存范圍內,銀行存款準備金規模不變,但交存范圍內的存款總量暴增,銀行的準備金比率會低于法定要求,這時候順勢一擠提(比如紛紛轉走存款到其他銀行),銀行就會出現流動性問題。由于存款保險制度的存在,上述風險會被弱化。當然基金公司直接將存款轉帳至其他銀行,更會減少銀行的準備金,使流動性風險增加,但這應該是銀行出了問題而導致的,不像是余額寶的問題。此外,盛司長的文章討論的主要是大規模贖回下的情況,這里也僅討論這一情形。

而在存款總額與貨幣總量的問題上,銀行發現交存范圍內的存款跑到交存范圍外了,超額準備金增加了,便又可以發放信貸和結匯,結果導致交存范圍內的存款增加,當貨幣基金投資人贖回時,之前新增的存款不會減少,而贖回使交存范圍外的存款又回到交存范圍內,銀行發現超額準備金少了,法定準備金率要失守了,又需要售匯或者緊縮信貸了。由于在貨幣量的統計上,非存款性金融機構在存款性金融機構的存款也計入貨幣量,因此貨幣基金的購買與贖回本身大概對貨幣量統計沒有影響,但由于貨幣基金在銀行的存款進出準備金交存范圍會影響銀行在資產側的操作,因而對總存款量和總貨幣量會產生干擾。當然目前由于存貸比等其他監管要求的緣故,銀行操作并不能像上面描述的那樣自如。

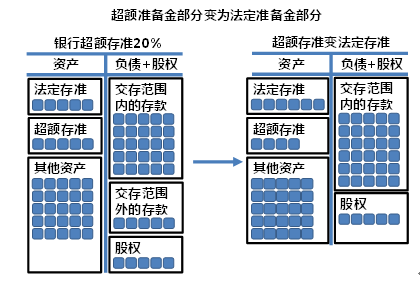

如果貨幣基金在銀行的存款納入存款準備金交存范圍,那么上述問題當然就都可以避免了。銀行不會因為儲戶購買基金而擴張資產負債表,因為基金在銀行的存款和儲戶存款一起受到法定準備金率和準備金規模的限制。因此,當儲戶贖回時,銀行也不會發現需要更多的準備金存款,因為法定準備金要求并沒有因贖回而提高。盛司長還有一個關于余額寶應該繳存準備金的觀點在于市場公平競爭。如果任由基金的銀行存款游離于交存范圍外,銀行會不喜歡那些在交存范圍內的存款,會希望這些存款通過基金這一通道變身為交存范圍外的存款,而保險公司存款這種在交存范圍內的存款就會被歧視。因此,像本文開頭提到的,盛司長主張把其他非存款類金融機構在銀行的同業存款也放入交存范圍內。

至于如何計算余額寶進入存準范圍對其收益的影響,盛老師的公式是:“假定余額寶-增利寶基金投資銀行協議存款的款項須繳存20%的準備金,按照6%的該基金協議存款利率和我國統一的1.62%的法定存款準備金利率計算,擁有5000億資金規模的余額寶一年成本將增加約42億元(5000×95%×20%×(6%-1.62%)≈42),收益率下降約1個百分點”。公式的意思應該是說,余額寶有95%也就是4750億都是某家銀行的存款,這些存款的回報率是6%,對應了銀行的一塊兒凈收益為6%的資產。忽然,這4750億進入了存準交存范圍,于是這凈收益6%的資產中中有20%也就是950億需要賣給央行或者其他商業銀行換存款準備金,收益率一下子就跌到1.62%了,收益也少了42億。

這里特別指出,作為銀行負債的存款是不能交銀行在央行的存款準備金的,即不能理解為余額寶有950億的銀行存款直接變為了準備金存款,這種情形只能發生在余額寶在央行開有帳戶的前提下,而且余額寶上繳存款準備金的同時還會造成銀行在央行持有的存款準備金的轉移,但現在余額寶在央行沒有帳戶。所以盛司長的公式,需要從單個銀行調整余額寶存款的對應資產這一角度理解。當然單個銀行未必給余額寶單劃了一個資產,反而從擔心余額寶另尋其他銀行合作的角度,銀行自己會承擔這42億的成本,或者均攤到其他債權人上。

而如果我們不考慮單個銀行,而把視角投向整個銀行業,我們發現,由于準備金存款總量由央行確定,這也是《中央銀行與貨幣供給》一書的重要觀點,因此面對余額寶在銀行的存款進入存準交存范圍一事,在準備金總量不變的情況下,法定準備金部分增加,超額準備金部分減少,整個銀行體系的收入變動,其實是超額準備金率和法定準備金率之間的差額帶來的。事實上4750億存款進入交存范圍,使950億存款準備金由超額狀態變為法定準備金狀態,利率反而從0.72%變為1.62%,整個銀行體系從央行得到的收入增加了8.55億元每年,而并不是減少了42億元。單個銀行的考慮思路往往和銀行體系視角下的分析不同,因為單個銀行分析往往假定其他銀行不變,比如上面提到的銀行出售資產給另一家銀行時,就沒有考慮另一家銀行會怎么樣調整自己的資產負債表,它的超額準備金肯定減少了它怎么辦之類的。

當然如果銀行體系想要維持余額寶存款進入存準交存范圍前的超額準備金率或超額準備金量,則收縮資產負債或者要求央行支持就成為必需了,這又會導致新一輪對凈收入的影響。至于上面討論的銀行間買賣6%的生息資產,只是收入在不同銀行間分配的變化,而不影響整個銀行體系的收入。而資產賣給央行,使央行擴張資產負債表,則使銀行體系失去了一部分收入,因為賣給央行的資產的利率是6%,而央行給出的法定存款保證金的利率是1.62%,利差是4.38%,這或許不如直接找央行借款或者賣外匯劃算。

而如果把余額寶看作是準備金存款建在銀行側的銀行,那么除了余額寶在銀行的存款應該放入銀行的存款準備金交存范圍外,余額寶在銀行的存款也應該和余額寶的總規模保持一個“準備金率”,因為除了傳統上貨幣基金為應對流動性風險應保留的備付金之外,還應該考慮到余額寶份額本身的貨幣流通屬性。越是使用廣泛的貨幣,其需要的準備就越少,只要對數量控制得當,流通本身就可以支持這個貨幣運轉起來。余額寶份額和其對應的銀行存款,就可以像130萬億銀行存款對應7000億庫存紙硬幣那樣,達到千分之五的備付率,而余額寶在銀行目前的存款已經達到5000億,余額擴張規模還有很大的想象空間。當然有人會說需要考慮超額準備金存款所代表的7000-10000億元,但這部分的產生是由于多個銀行的存在造成的。如果只有1家銀行存在于市場,那么超額準備金大可不必存在,唯一需要預防的就是提取紙幣,這和支付寶面臨的唯一需要預防的就是贖回成存款一樣。

因此,如果人民銀行還采取盯住貨幣量的政策取向,以存款準備金制度為調控的手段,那么余額寶的份額也應該進入貨幣量的統計范圍當中,余額寶在銀行的存款應被看作其準備金,準備金應該與余額寶總規模存在比例下限。這不是貨幣基金的屬性導致的,而是余額寶的廣泛流通性導致的。當然人民銀行肯定會遇到一個問題,在于貨幣基金資產組合配置的風險控制是證監會的工作。這一監管范圍的劃分當然是歷史合理的,畢竟傳統貨幣基金份額并不能用于余額寶這樣廣泛的購物和支付,基金持有者只有贖回份額成銀行存款后才能和實體經濟發生關系,也才同時進入貨幣政策的考慮范圍。

可以考慮的另外一個問題是,既然余額寶份額已經獲得了銀行存款般的流通能力,那么是否應該要求余額寶像銀行一樣,直接在央行開設準備金和備付金賬戶?這樣其在銀行的存款就不用交準備金了,準備金政策對余額寶份額規模的約束就更為直接,不用像上一段提到的那樣,余額寶在銀行的存款適用準備金率,而余額寶自身規模和在銀行的存款間也適用準備金率,余額寶和央行之間還要通過銀行來傳導。但這就意味著一家由證監會監管的銀行的誕生,一家沒有存款保險的銀行的誕生。這當然也涉及到如何看待余額寶份額的貨幣性的問題,如果否認其客觀具有的流通性,堅持“份額不是存款,存款才是貨幣,所以份額不是貨幣”的論點,自然也就不能接受“余額寶已經成為事實上的銀行”這一結論,更不用說讓余額寶和銀行一樣在央行開戶存放準備金了。

總之,余額寶作為一個新生事物,一方面它是貨幣市場基金,帶有貨幣市場基金的性質,同時它又聯系了淘寶,具有了傳統貨幣市場基金不具備的性質。很多人用美國上世紀末貨幣基金的紅火與沒落來預測余額寶的未來,這是沒有看到本世紀新出現的余額寶,已經與實體經濟的緊密結合。基金份額的貨幣化和流通化,使貨幣基金煥發了新生機。余額寶對銀行體系的挑戰才剛剛開始