| 首頁 | | | 資訊中心 | | | 貿金人物 | | | 政策法規 | | | 考試培訓 | | | 供求信息 | | | 會議展覽 | | | 汽車金融 | | | O2O實踐 | | | CFO商學院 | | | 紡織服裝 | | | 輕工工藝 | | | 五礦化工 | ||

貿易 |

| | 貿易稅政 | | | 供 應 鏈 | | | 通關質檢 | | | 物流金融 | | | 標準認證 | | | 貿易風險 | | | 貿金百科 | | | 貿易知識 | | | 中小企業 | | | 食品土畜 | | | 機械電子 | | | 醫藥保健 | ||

金融 |

| | 銀行產品 | | | 貿易融資 | | | 財資管理 | | | 國際結算 | | | 外匯金融 | | | 信用保險 | | | 期貨金融 | | | 信托投資 | | | 股票理財 | | | 承包勞務 | | | 外商投資 | | | 綜合行業 | ||

推薦 |

| | 財資管理 | | | 交易銀行 | | | 汽車金融 | | | 貿易投資 | | | 消費金融 | | | 自貿區通訊社 | | | 電子雜志 | | | 電子周刊 | ||||||||||

2018年5月17日,發改委下發《汽車產業投資管理規定(征求意見稿)》,對新建動力電池項目和擴產項目提出了要求,對電池產品的各類系數提出更高的標準,政策首次提出產能利用率的概念,使行業準入門檻提高。但2018年1季度,動力電池產能利用率維持歷史低位,整體生產放緩,同時二三線電池企業開始產能加碼,外資電池企業蓄勢待發,行業競爭加劇。

一、動力電池新規對鋰電池產生影響

2018年5月17日,發改委下發《汽車產業投資管理規定(征求意見稿)》,關于“動力電池”投資的部分包括以下內容——要求新建動力電池項目和擴建項目要滿足:

(1)項目所在省份上兩個年度產能利用率高于行業平均。(2)擬建設項目需具有較高智能化水平。(3)電池單體比能量不低于300wh/kg,系統比能量不低于220wh/kg。(4)功率型車用動力電池單體快充倍率不低于8C,循環2000次后剩余容量不低于初始容量的95%;功率型動力電池系統快充倍率不低于5C,循環1500次后剩余容量不低于初容量的95%。

政策首提“產能利用率概念”,源頭上控制資本盲目投資新能源電池項目:中國鋰電池工廠2018年預計產能會超過200GWh,但是實際的有效產能大約是80GWh左右,很多都是規劃產能沒有實際采購設備。

從政策要求可以看出,高能量密度和高技術水平的電池企業將會受到政策支持。對于動力電池,應該從能量密度、壽命和經濟性三個維度來衡量。政策支持高能量密度300Wh/kg和實際情況距離較遠:截至目前在歷次新能源汽車推廣目錄中的動力電池產品系統能量密度最高僅達到152Wh/kg,距離目標最低門檻尚有45%的提升空間。未來短期之內,國產電池的能量密度還有很大的提升空間,且在安全性的問題解決之前,能量密度并不是急于提高的。

因此,目前我國傳統龍頭車企(大眾寶馬奧迪等)存在采購的高端電池供需缺口大,低端落后產能嚴重過剩的問題,隨著政策要求的落實,行業門檻的提高,高端電池得到政策支持,沒有核心技術和不具備產能利用率準入門檻的中小企業面臨淘汰,行業集中度或將提升。

二、鋰電池生產放緩,行業競爭加劇

(一)動力電池季度產能利用率較低

2018年1季度動力電池的季度產能為45.4GWh,出貨量為8.8GWh,產能利用率為19.0%,考慮到一季度春節因素,對真實產能利用率進行一定的修正,修正后的1季度產能利用率=實際出貨量*90(天)/75(天)/季度產能。修正后的產能利用率為22.8%,依然為2016年Q1以來的歷史低位。

圖1 新能源汽車動力電池季度產能利用情況

數據來源:中國電池工業協會

鋰電池產能利用率較低,說明2018年1季度整體放緩生產,動力電池企業存在出清庫存的情況,電池廠主要經營目標在于消化掉能量密度較低的庫存產成品。

(二)國產二三線電池企業開始產能加碼

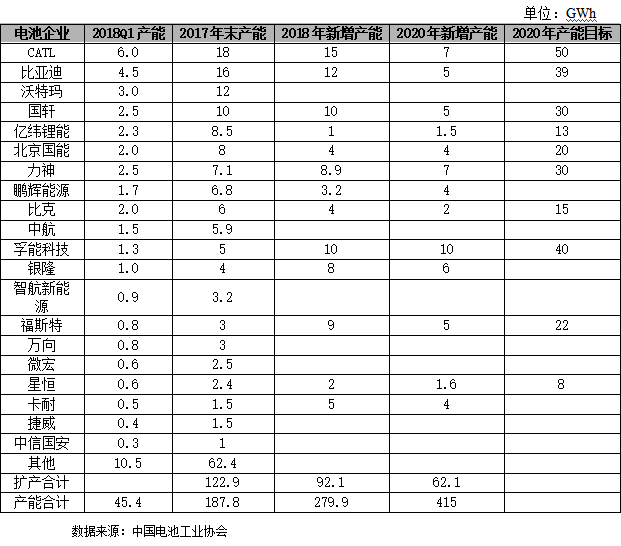

根據電池廠商最新披露的2018-2020年擴產計劃可以發現,2017年末產能居前位的CATL、比亞迪、國軒高科2018年產能目標分別為50GWh、39GWh和30GWh,較2017年產能分別增長83%、75%和100%;2020年產能目標分別為50GWh、39GWh和30GWh,保持較高擴產增速。

此外,力神、孚能、銀隆等二三線國產電池企業產能加碼速度普遍高于一線龍頭,2018年產能目標分別為16GWh、15GWh和12GWh,較2017年產能分別增長125%、200%和200%;2020年擴產目標分別為30GWh、40GWh和24GWh。從公布的產能規劃看,動力電池二三線企業追趕差距的決心比較堅定。

對主要電池企業目前公布的擴產計劃進行統計梳理,2018-2020年每年增加動力電池產能分別為92.1GWh、73GWh和62.1GWh;到2020年動力電池總產能有望達到415GWh。

表1 2018我國電解鋁新增投產計劃

(三)外資電池企業蓄勢待發

國外新能源汽車產業相關公司中,日韓系企業在中國的布局略早于歐美系公司。松下、LG、三星等日韓電池企業近年來陸續在中國建立電池工廠,目前LG、三星在中國建設的電池工廠已經投入階段性運營,而松下在大連投資的電池工廠也將完成建設。韓系在等待2019年新能源補貼結束的心態明顯,希望在沒有補貼的市場環境中,形成規模產能與本土電池供應商展開新的競爭。

表2 日韓系電池廠商中國建廠計劃

鋰電池廠商生產放緩的同時,三四線電池企業開始產能加碼,外資電池企業開始大規模切入中國市場,重新定義了產業邊界,加劇了行業競爭壓力,原有鋰電池企業的市場被分攤,盈利水平受到影響。技術不過關、終端需求不足的電池廠商或將逐漸失去競爭市場,漸漸被淘汰或者兼并。

三、行業發展趨勢

(一)需求及產能利用率逐年增加

根據動力電池企業擴產計劃及產能利用率測算,重點考慮的因素包括A0及以上車型級別產量占比、動力電池容量以及存量市場更換需求的影響,可知,未來三年(2018-20年),在新能源汽車總量同比增速37%、35%、36%,A0及以上車型級別產量占比為40%、44%、47%,動力電池平均容量為35.1kWh、37.7kWh、39.7kWh的假設條件下,動力電池需求分別為約57GWh、80GWh和111GWh。

進而針對未來三年鋰電設備市場規模開展測算:考慮的因素包括有效產能利用率、單位GWh產能所需設備投資金額的影響,假設未來三年在動力電池有效產能利用率為30%、32%、35%,單位GWh產能所需設備投資金額為2.8億元、2.7億元和2.6億元的假設條件下,2018-2020年鋰電設備規模分別為約196億元、161億元和175億元。

(二)電池形態變遷

與硬殼電池(方形和圓柱)相比,軟包電池具有設計靈活、重量輕、內阻小、不易爆炸、循環次數多、能量密度高等特點,能在現有技術水平上提升動力電池的能量密度,在續航里程上進一步縮小和燃油車的差距。短期內軟包裝作為一種電池輕量化高能化的手段,將以較高比例占據增量市場,長期看全固態電池需要采用軟包技術為行業指明方向。新能源汽車新政策釋放了推動電池性能提升、增大能量密度的信號。隨著補貼門檻的不斷提升,軟包裝能夠助力更多電池企業提升能量密度和產品競爭力,未來軟包技術將在增量市場中占據一席之地。

根據中國儲能網統計,軟包電池目前在動力電池中的滲透率僅12-15%,一方面是由于目前生產工藝尚不成熟、標準化程度較低、電池一致性較差,另一方面則是主要原材料鋁塑膜依賴進口導致單位成本相對較高。不過在需求帶動下這些發展瓶頸未來都有望通過生產規模化、自動化、增強電池管理系統、鋁塑膜質量提升等來消除。尤其是軟包電芯采用的疊片工藝,這對生產過程控制提出了很高要求,也凸顯了中后段高端一體化設備的重要作用。

四、行業風險分析

(一)政策風險

《汽車產業投資管理規定(征求意見稿)》對動力電池的各項指標提出更高的標準,高能量密度和高技術水平的電池企業將會受到政策支持,行業門檻的提高,沒有核心技術和不具備產能利用率準入門檻的中小企業面臨淘汰。

(二)競爭風險

鋰電池廠商生產放緩的同時,三四線電池企業開始產能加碼,外資電池企業開始大規模切入中國市場,重新定義了產業邊界,加劇了行業競爭壓力,原有鋰電池企業的市場被分攤,盈利水平受到影響。技術不過關、終端需求不足的電池廠商或將逐漸失去競爭市場,漸漸被淘汰或者兼并。

(三)技術風險

隨著政策要求的落實,電池單體比能量、系統比能量、功率型車用動力電池單體快充倍率、循環2000次后剩余容量、功率型動力電池系統快充倍率、循環1500次后剩余容量不低于初容量等方面要求提高。

隨著相關電池標準的提高以及軟包電池等新型技術的應用,動力電池企業相應的研發投入加大,抬高了企業的經營成本,壓縮了企業的盈利空間。

五、風險防范

銀行應深入了解《汽車產業投資管理規定(征求意見稿)》動力電池方面的標準要求,擇優支持產品達標、受到政策支持的高能量密度和高技術水平的電池企業,退出沒有核心技術和不具備產能利用率準入門檻的中小企業

嚴格審查客戶的技術標準及下游銷售情況,規避技術不過關、終端需求不足、企業生產經營受到較大的成本壓力、面臨淘汰和兼并的電池廠商。