| 首頁 | | | 資訊中心 | | | 貿金人物 | | | 政策法規 | | | 考試培訓 | | | 供求信息 | | | 會議展覽 | | | 汽車金融 | | | O2O實踐 | | | CFO商學院 | | | 紡織服裝 | | | 輕工工藝 | | | 五礦化工 | ||

貿易 |

| | 貿易稅政 | | | 供 應 鏈 | | | 通關質檢 | | | 物流金融 | | | 標準認證 | | | 貿易風險 | | | 貿金百科 | | | 貿易知識 | | | 中小企業 | | | 食品土畜 | | | 機械電子 | | | 醫藥保健 | ||

金融 |

| | 銀行產品 | | | 貿易融資 | | | 財資管理 | | | 國際結算 | | | 外匯金融 | | | 信用保險 | | | 期貨金融 | | | 信托投資 | | | 股票理財 | | | 承包勞務 | | | 外商投資 | | | 綜合行業 | ||

推薦 |

| | 財資管理 | | | 交易銀行 | | | 汽車金融 | | | 貿易投資 | | | 消費金融 | | | 自貿區通訊社 | | | 電子雜志 | | | 電子周刊 | ||||||||||

上周五,雖然多位美聯儲大佬表示貨幣政策放松結束一度打壓金價,但意外上漲的失業率數據令金價重拾升勢。

美國圣路易斯聯儲銀行總裁布拉德上周五表示,失業率降至7.1%有可能說明就業市場取得了美聯儲所希望看到的“實質性改善”;隨后,費城聯儲銀行總裁普洛瑟亦在會議上發表講話,預計到2013年底失業率將會降至6.8%~7.0%之間,因此,他希望美聯儲將會在到達6.5%門檻之前即停止購買債券,也就是說,他也預期資產購買行動可能會在今年停止。與此同時,美聯儲內部最強硬的鷹派成員、里奇蒙聯儲銀行總裁拉克爾再次警告稱,聯儲的積極寬松計劃威脅到其公信力,并認為繼續這樣的貨幣政策并非解決問題的正確途徑。受聯儲官員關于提前結束QE3的暗示影響,金價周五一度承壓下行。

然而不久后公布的非農就業數據和失業率數據幫助金價上漲。雖然非農就業人數保持了15.5萬人的穩定增長,但失業率意外上升0.1%至7.8%,顯示美國勞動力市場仍然黯淡,同時更重要的是,這一失業率水平較美聯儲此前6.5%的目標又遠了一些,引發QE3可能不那么快結束的聯想,助推金價。

未來走勢方面,美聯儲官員們從進入2013年開始,已從之前的雷打不動的寬松態度轉向何時退出寬松政策的討論上來,這讓許多人認為金價也許已進入了下跌節奏。個人認為,這樣的看法不無道理,但判斷下得略微早了一些。因為實際上金價上漲的最強動力來自通脹。簡單的邏輯是,法定貨幣(例如美元)的貶值造成自然選擇的貨幣(例如黃金)受到追捧。而流動性的多寡來自于存量貨幣和貨幣流通速度的乘積,雖然QE3以每月850億美元的速度向市場傾倒貨幣存量,但全球債務危機令市場信心大受打擊,貨幣為王的世界里即使利率再低,人們也不愿意消費和投資,造成貨幣流通速度下滑,抵消了存量貨幣增長帶來的正效應,最終抑制了通脹,例如美國最新公布的CPI數據僅為1.8%,就足以說明以上的推斷現實存在。這也是金價在QE3之后沒有大幅上漲的原因。可是經濟周期的力量往往令人生畏,一旦全球經濟進入復蘇周期,按照以往經驗,貨幣流通速度將必然升級,考慮到已有的貨幣存量,將會給市場流動帶來數量級的增長,這也解釋了為什么美聯儲要先發制人,提前討論退出策略的原因——美國人是真的怕了。如果這種假設成立,美聯儲的退出策略不但不會令金價下跌,反而可能是金價上漲的前奏。關鍵在于是經濟周期來的更快,還是美聯儲的退出政策收效更快。

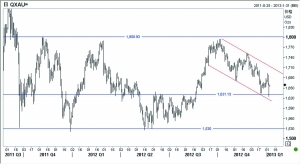

另外,從技術走勢上來看,短線金價處于去年四季度以來的下降通道中,短線支撐在QE3出臺前的阻力1630美元一帶,若有效跌破這一位置,后市可能向曾經的“鐵底”1530美元發出挑戰。而從更長期的角度來看,1530~1800美元的橫盤區間已維持了5個多季度,因此跌破1530美元位置的難度將會很大。

操作策略上,短線可考慮在1630美元附近逢低買入,抄通道內的反彈行情;中線則可在1700美元附近逢高做空,順從中期趨勢;長線投資者可考慮在1630美元以下1520美元以上分批買入,博取長期通道利潤。當然,設置止損是第一位的。包呼和